Industriemetalle: Preise sollten Boden bilden

Für das Gesamtjahr erwartet das International Stainless Steel Forum (ISSF) eine Ausweitung der weltweiten Edelstahlherstellung auf 37,8 Mio. Tonnen. 2012 wurde eine Rekordmenge von 35,4 Mio. Tonnen Edelstahl produziert. Die seit dem Jahr 2009 erstmaligen strategischen Nickelkäufe des Staatlichen Reservenbüro Chinas (SRB) von rund 30 Tsd. Tonnen hatten nur kurzfristig Auswirkung auf die Nickelpreise. In der Vergangenheit hat sich das SRB als guter opportunistischer Käufer gezeigt und dessen Handlungen, die oft konträr zum Marktkonsens und den Preisbewegungen erfolgten, im Nachhinein oft als wegweisend erwiesen.

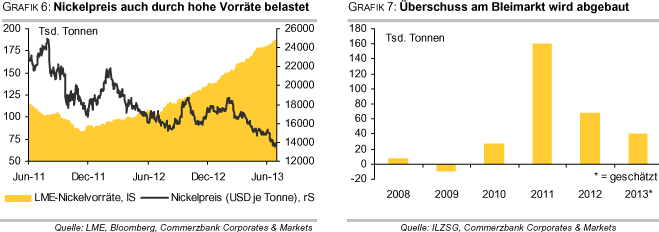

Wir gehen nicht davon aus, dass es zu weiteren starken Preisabschlägen bei Nickel kommen wird. Denn ein Großteil der Nickelroheisenproduktion in China dürfte derzeit stillstehen. Ferner rechnen wir auch bei den herkömmlichen Nickelproduzenten in den kommenden Monaten mit Produktionskürzungen, die zu einem ausgeglicheneren Markt beitragen und den Nickelpreis stützen sollten. Da die Angebotsentwicklung aber dennoch problemlos mit der Nachfrage Schritt halten kann, erwarten wir mittelfristig keinen starken Preisanstieg und sehen den Nickelpreis zum Jahresende bei 16.000 USD je Tonne. Bei Blei zeigt sich derzeit eine andere Marktlage.

Die International Lead and Zinc Study Group (ILZSG) hat auf ihrer Frühjahrstagung ein relativ angespanntes Bild der Angebots-Nachfrage-Situation gezeichnet. Sie erwartet, dass der hohe Überschuss aus dem Jahr 2011 in diesem Jahr auf 40 Tsd. Tonnen weiter abgebaut wird (Grafik 7). Jüngste Daten scheinen diese Einschätzung zu bestätigen. So übertraf am globalen Bleimarkt die Nachfrage das Angebot im April den dritten Monat in Folge. In den ersten vier Monaten des Jahres bestand ein Angebotsdefizit von 31 Tsd. Tonnen, welches auf eine starke Zunahme der Nachfrage (vor allem in China und den USA) zurückzuführen ist. Im vergleichbaren Vorjahreszeitraum war noch ein Überschuss von 38 Tsd. Tonnen zu beobachten.

Die robuste Nachfrage hatte sich in den vergangenen Monaten auch in einem merklichen Abbau der Bleivorräte in den LME-Lagerhäusern widergespiegelt. Diese wurden von Anfang Dezember bis Ende Juni auf 198 Tsd. Tonnen nahezu halbiert. Davon stehen dem Markt aber wiederum "nur" rund 86 Tsd. Tonnen zur Verfügung. Die restliche Menge ist bereits zur Auslieferung angefordert. Die Forward-Kurve von Blei hatte in Reaktion auf die anziehende Nachfrage Ende Mai / Anfang Juni am kurzen Ende für ein paar Tage von Contango in Backwardation gedreht, was die angespanntere Marktsituation unterstreicht.

Da das Angebot derzeit offenbar nicht mit der Nachfrage Schritt halten kann - letztere wird im Wesentlichen durch eine starke Automobilnachfrage und eine höhere Nachfrage nach Ersatzbatterien unterstützt -, dürfte sich der globale Bleimarkt zunächst weiter anspannen. Dies sollte sich in höheren Bleipreisen widerspiegeln. Wir gehen daher davon aus, dass Blei am Ende des Jahres bei 2.200 USD je Tonne handeln wird.

Beim Schwestermetall Zink sieht die Marktsituation dagegen relativ entspannt aus. Zwar hatte sich der Angebotsüberschuss am globalen Zinkmarkt gemäß ILZSG in den ersten vier Monaten des Jahres im Vergleich zum Vorjahr auf 48 Tsd. Tonnen fast gedrittelt. Für das Gesamtjahr erwartet die ILZSG jedoch einen gegenüber Vorjahr nahezu unveränderten Überschuss von 270 Tsd. Tonnen. Dies führt sie in erster Linie auf eine starke Ausweitung der Zinkproduktion in China zurück.

Ein Blick auf die Stahlindustrie, dem Hauptabnehmer von Zink, zeigt, dass diese weiterhin von hohen Überkapazitäten bei einer gleichzeitig verhaltenen Nachfrage geprägt ist. Der europäische Stahlverband Eurofer hatte Anfang Mai seine diesjährige Prognose für die EUStahlnachfrage aufgrund eines unerwartet schwachen ersten Quartals auf -2% nach unten revidiert. Die Stahlproduzenten haben bislang aber noch nicht ausreichend auf die schwache Nachfrage reagiert. Allerdings werden notwendige Produktionsstilllegungen zum Teil auch durch die Politik und Gewerkschaften verhindert.

Der Wettbewerb unter den Stahlherstellern ist nach wie vor außerordentlich hoch. In China sind die Produzenten dem hohen Wettbewerb bislang mit Preiszugeständnissen begegnet, um keine Marktanteile zu verlieren. Der Verband der chinesischen Eisen- und Stahlhersteller schätzt sogar, dass die lokale Produktion in diesem Jahr auf 770 Mio. Tonnen ausgeweitet werden könnte. Dadurch wird zwar nicht das Problem der globalen Überkapazitäten gelöst, dafür dürfte die Nachfrage nach Zink aus der Stahlindustrie aber robust bleiben. Gemäß Daten des staatlichen Research-Instituts Antaike hatte die Galvanisierung von Stahl im Mai ein Rekordhoch von 36,9 Mio. Tonnen erreicht (Grafik 8).