Industriemetalle: Preiserholung im zweiten Halbjahr

Die Metallpreise sind seit Jahresbeginn merklich gefallen. Insbesondere Sorgen über die globale Konjunkturerholung sowie die Aversion einiger Marktteilnehmer gegenüber Rohstoffen allgemein haben die Preise belastet und fundamental unterstützende Daten überlagert. Nach einer Phase der Bodenbildung sollten die Metallpreise im Verlauf des zweiten Halbjahres wieder merklich zulegen können. Wir haben entsprechend unsere Prognosen angepasst.

Die Metallpreise sind seit Jahresbeginn merklich gefallen. Insbesondere Sorgen über die globale Konjunkturerholung sowie die Aversion einiger Marktteilnehmer gegenüber Rohstoffen allgemein haben die Preise belastet und fundamental unterstützende Daten überlagert. Nach einer Phase der Bodenbildung sollten die Metallpreise im Verlauf des zweiten Halbjahres wieder merklich zulegen können. Wir haben entsprechend unsere Prognosen angepasst.Die Rohstoffpreise haben bislang ein enttäuschendesJahr verzeichnet. Der S&P GSCI Spot Index notiert seit Jahresbeginn mit 6% im Minus. Die Energieträger haben in diesem Zeitraum 5% verloren. Ein größeres Minus wird nur dadurch verhindert, dass der US-Erdgaspreis seit Jahresbeginn 26% gestiegen ist. Brent büßte dagegen 10% ein, WTI gut 2%.

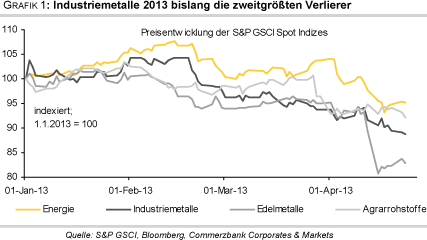

Bei den Industriemetallen beläuft sich das Minusgemessen am S&P GSCI in diesem Jahr bislang auf gut 11% (Grafik 1). Am stärksten sind die Edelmetalle unter Druck geraten. Diese sind derzeit 17% billiger als zu Jahresbeginn. Bei Gold beläuft sich das Minus auf 15%, bei Silber sogar auf 23,5%.

Die Gründe für den Preisrückgang sind vielschichtig. Seit Jahresbeginn sind die Erwartungen an die globale Konjunkturerholung sukzessive nach unten revidiert worden. In der Eurozone müssen die Hoffnungen auf ein Ende der Rezession in den Peripherieländern immer weiter nach hinten verschoben werden. Auch in Deutschland hat sich die Wachstumsdynamik zuletzt spürbar abgeschwächt. Unsere Volkswirte haben daraufhin ihre Konjunkturprognose für die Eurozone nach unten revidiert und erwarten eine nochmalige leichte Schrumpfung in diesem Jahr.

Auch in den USA haben die Konjunkturindikatoren zuletzt mehrheitlich enttäuscht, was auf eine Wachstumsdelle der weltgrößten Volkswirtschaft hindeutet. Ähnliches gilt für die zweitgrößte Volkswirtschaft China, welches für die Rohstoffnachfrage das wichtigste Land ist. Der Anstieg des Bruttoinlandsproduktes blieb im ersten Quartal leicht hinter den Erwartungen zurück. Zudem deuten die vorliegenden monatlichen Daten auf eine nur schleppende wirtschaftliche Belebung im Reich der Mitte hin. Hinzu kommt, dass sich in vielen Rohstoffmärkten aufgrund der Ausweitung der Produktion Angebotsüberschüsse gebildet haben, welche in Verbindung mit der schwächeren Nachfrage zu steigenden Lagerbeständen führten.

Im Zuge dieser Nachrichtenlage haben sich Anleger aus den Rohstoffmärkten zurückgezogen. Laut Daten der US-Aufsichtsbehörde CFTC sank das Anlagevolumen in Long-Only-Rohstoffinvestments im Februar um 12 Mrd.USD im Vergleich zum Vormonat. Auch bei den spekulativen Finanzanlegern kam es bei den meisten Rohstoffen zu einem Abbau der Netto-Long-Positionen.

Ein zweiter Blick auf China zeigt, dass das Reich derMitte relativ verhalten aus den Neujahrsfeierlichkeiten herausgekommen ist und sichmit Zukäufen zurückgehalten hat. Denn gemäß Daten der chinesischen Zollbehörde lagen die Einfuhren von z.B. Kupfer und Aluminium im März knapp 31% und rund 42% unter dem Niveau desVorjahres. Dagegen haben die Exporte von einigen Metallen merklich angezogen. Die Netto-Importe von Kupfer fielen daher auf 158,2 Tsd. Tonnen, was dem niedrigsten Niveau seit knapp zwei Jahren entspricht (Grafik 2).

Im Falle von Aluminium hat China schon seit fünfMonaten unter dem Strich keine nennenswerten Mengen mehr importiert. Wir erwarten,dass die Einfuhren in den kommenden Monaten wieder merklich anziehen werden, was die Preise unterstützen sollte. Denn die chinesischen Händler haben in der Vergangenheit oftmals opportunistisch agiert und niedrige Preise zu Käufen genutzt.

Ein merkliches Anziehen der Importe dürfte auch durchdie hohen Lagerbestände im Reich der Mitte verhindert worden sein. Denn so liegen die Kupfervorräte in den Lagerhäusern der Börse Shanghai mit knapp 224 Tsd. Tonnen nur unweit des Ende März erreichten Rekordhochs (Grafik 3).

Außerhalb des Börsensystems befinden sich Industriekreisen zufolge weitere 500-600 Tsd. Tonnen Kupfer. Diese resultieren neben der derzeit noch verhaltenen Nachfrage aus hohen Produktionsraten heimischer Schmelzereien, die geradezum Ende des letzten Jahres hin ihre Produktion massiv ausgeweitet hatten, um staatliche Zielvorgaben zu erfüllen. Die Bestände von Aluminium in den Lagerhäusern der SHFE hatten Mitte März zum ersten Mal überhaupt die Marke von 500 Tsd. Tonnen durchbrochen und wurden seitdem auch nicht reduziert. Lediglich bei Zink ist in den letzten Wochen ein Abbau der Lagerbestände zu beobachten.

An der LME zeigt sich in der Lagerstatistik ein ähnliches Bild. Dort hatten sich die Kupfervorräte in den letzten sechs Monaten auf rund 620 Tsd. Tonnen fast verdreifacht, der höchste Stand seit September 2003. Die Aluminiumbestände befinden sich mittlerweile seit mehr als sieben Monaten über der Marke von 5 Mio. Tonnen und die Nickelvorräte steigen seit nunmehr November 2011 nahezu ununterbrochen. Mit 176 Tsd. Tonnen wurde hier ein Allzeithoch erreicht.

Im Falle von Nickel ist der Anstieg der Lagerbestände auf eine deutliche Ausweitung der Produktion zurückzuführen, nachdem zahlreiche neue Minenprojekte in Betrieb genommen worden sind. Ein Abbau der Metallvorräte wurde bislang unter anderem durch unattraktive Arbitragemöglichkeiten zwischen den Börsen in Londonund Shanghai verhindert. Zuletzt haben sich aber zumindest bei Kupfer wieder zwischenzeitlich ebensolche Arbitragemöglichkeiten aufgetan, so dass der Lageraufbau gebremst werden könnte.