Tiberius Rohstoff-Research: Marktkommentar März 2009

Aktienmärkte

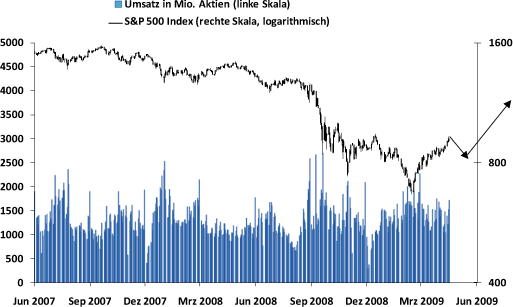

Der oft zitierte Satz “Stell Dir vor, es gibt Krieg und keiner geht hin“ wurde von dem Kabarettisten Wolfgang Neuss (1924-89) folgendermaßen umformuliert: “Stell Dir vor, es geht und keiner kriegts hin.“ Ähnliches lässt sich derzeit auch von den Aktienmärkten behaupten. “Nur eine weitere Bear-Market-Rallye“, mit diesem Kommentar wurde häufig die jüngste Aufwärtsbewegung bei Aktien abgetan, die beim Dax 30 vom Tief (3588 Punkte am 9. März) bis heute knapp 40% erbrachte. Mit anderen Worten: Der Großteil der Anleger hierzulande ist immer noch kräftig unterinvestiert. Die Kursgewinne der letzten Wochen kamen bei dünnen Umsätzen zustande und dürften am ehesten auf das Konto von long only Aktienfonds gehen. Diese sehen sich vielmals zu schnelleren taktischen Käufen gezwungen, um die Underperformance gegenüber den Vergleichsindizes zu begrenzen.

Gemäß der von Merill Lynch durchgeführten Fondsmanagerumfrage hatten im April nur noch 17% der Befragten Aktien untergewichtet nach 41% im März. Die Strategen, die in Banken und nicht finanziellen Unternehmen die Verwaltung der Cash-Reserven verantworten, haben sich diesen Käufen unserer Meinung nach bisher noch nicht angeschlossen. Ähnliches gilt wohl für die großen Kapitalsammelstellen. Die Börsenzeitung titelte am 10. April 2009: „Versicherer meiden Aktien. Skeptischer Ausblick für die nächsten Monate.“ Die größten Versicherungen haben demnach die Aktienquoten, die am Aktientop zu Beginn des Jahres 2008 noch zweistellige Prozentwerte erreichten in den einstelligen Prozentbereich abgebaut. In den ersten Monaten dieses Jahres wurden die Quoten weiter aktiv auf Werte im Durchschnitt unter 5% reduziert. Bei der jüngsten Aktienhausse standen die großen Kapitalanleger also außen vor.

Wir hatten in unserem Jahresausblick 2009 und in den letzten Marktkommentaren ausführlich begründet, warum wir 2009 ein positives Aktienjahr erwarten. Dieses dürfte aber nur ein Strohfeuer in einem übergeordneten Baissetrend sein. Wir glauben an eine Wiederholung des Jahres 2003, nicht aber an eine Wiederholung der Jahre 2004ff. Die eigentliche zyklische Rallye der Aktienmärkte liegt noch vor uns. Sie wird von hohen Umsätzen getragen werden und ist erst abgeschlossen, wenn die großen institutionellen Anleger ihren Aktienanteil substanziell erhöht haben.

Ist mit einer derartigen Entwicklung in den nächsten Wochen zu rechnen? Kurzfristig, das heißt bis Ende Mai, halten wir eine technische Korrektur für überfällig. Deren Abwärtspotenzial sollte aber begrenzt sein, da wir neben “nur eine weitere Bärenmarktrallye“ als am zweithäufigsten verwendetes Mantra den Satz “die nächste Korrektur werden wir kaufen“ gehört haben, der vorwiegend von untergewichteten Anlegern ausgesprochen wurde. Wir halten ähnlich wie im Mai 2003 eine Korrektur von 10%, beim Dax 30 bis zu 4.400 und beim S&P bis zu 810 Punkten für wahrscheinlich. Spätestens bei diesen Marken sollte ein erneuter mehrmonatiger Kursaufschwung einsetzen, der im Dax 30 bis über 5.500 Punkte führen sollte. Das Fenster für eine längere Korrektur der Aktienmärkte schließt sich auch deswegen allmählich, weil sich von der Konjunkturfront zuletzt eine deutliche Besserung der Nachrichtenlage ergeben hat.

Konjunktur

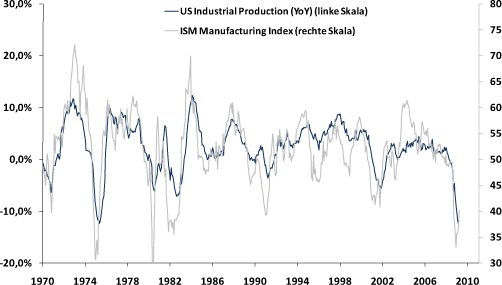

In einem der letzten Marktkommentare haben wir darauf hingewiesen, dass es Zeit ist, sich für den nächsten Konjunkturaufschwung vorzubereiten, wenn sich die Volkswirte der offiziellen Stellen und Institute mit negativen Prognosen zu übertreffen suchen. Diese Zeit ist nun gekommen. Mittlerweile haben die wichtigsten Frühindikatoren, in den USA und China die Einkaufsmanagerindizes, in Deutschland die Erwartungskomponente des vom Münchner IFO-Institut ermittelten Konjunkturindikators, nach oben gedreht, während die Regierungen und Wirtschaftsforschungsinstitute immer negativere Prognosen von sich geben. Auch gleichlaufende Indikatoren, wie die wöchentlich berichteten Erstanträge auf US-Arbeitslosenhilfe zeigen Anzeichen für eine Zyklenwende.

Wir erwarten ähnlich wie im Jahre 1975 eine V-artige, kurze und heftige, aber nicht nachhaltige Aufwärtsbewegung. Die Aufschwungphase könnte sich bereits im Jahre 2010 wieder dem Ende zuneigen, bevor sie von vielen Marktteilnehmern überhaupt realisiert wurde. Vor diesem Hintergrund sehen wir bei Aktien- und Rohstoffen eine große Trading-Chance auf der Long-Seite, die 2009 und bei Rohstoffen auch noch 2010 anhalten sollte. Die Wild-Card beider Anlageklassen ist die ausufernde Geldpolitik, die für eine weit überdurchschnittliche Aufblähung der nominalen Gegenwerte in beiden Anlagekategorien sorgen könnte.

Rohstoffe

Die Rohstoffpreise stiegen in den letzten Wochen an. Der Dow Jones AIG Rohstoffindex (DJAIG) legte vom 1. April bis zum 7. Mai um 7,9% zu. Diese Kursgewinne beruhten auf der positiven Performance von Sojabohnen (+18,0%), Baumwolle (+23,4%), Kupfer (+17,8%) und Nickel (+28,5%). Wir sehen damit unsere ursprüngliche, im Kapitalmarktausblick 2009 aufgestellte Prognose bestätigt, dass in der ersten Jahreshälfte 2009 eine Bodenbildung abgeschlossen wird, bevor in der zweiten Jahreshälfte zweistellige prozentuale Renditen zu erwarten sind. Kurzfristig jedoch sind einige Rohstoffmärkte überreizt. Dies gilt für die Energie- und Basismetallmärkte ebenso wie für einzelne Agrarrohstoffe.

Die jüngste Rallye wurde weniger von positiven fundamentalen Nachrichten, sondern vielmehr von kurzfristig wiederauflebenden Kapitalzuflüssen befeuert. Insofern ist im Rahmen der übergeordneten Bodenbildung aus technischer Sicht eine letzte Korrektur abzuwarten, die in den Indizes noch einmal 8-10% vom heutigen Stand nach unten führen könnte. Diese Korrektur sollte dann allerdings gekauft werden, da sich, wie im Kapitalmarktausblick begründet, daran eine mehrmonatige, vermutlich bis ins Jahr 2010 andauernde Haussephase anschließen sollte. Im unten stehenden Chart ist unsere Prognose für 2009 dem tatsächlichen Kursverlauf gegenübergestellt.