Getreide, Ölsaaten, Baumwolle: Schatten nach Sommerlicht

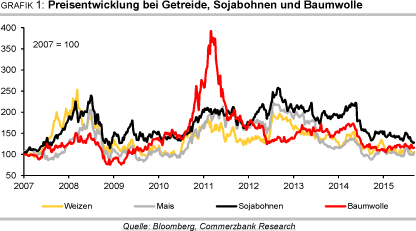

Der Preisanstieg im Juni, die Preisspitze im Juli - sie erwiesen sich nur als Zwischenspiel. Nun liegen die Notierungen für Weizen, Mais und Sojabohnen wieder unter dem Stand zu Jahresbeginn, bei Weizen sogar um fast 20%. Denn die Weizenernten auf der Nordhalbkugel waren so gut, dass die Gefahr eines globalen Defizits 2015/16 gebannt sein dürfte, und auch bei Sojabohnen steht ein weiterer Überschuss ins Haus. Die globale Maisproduktion könnte zwar hinter der Nachfrage zurück bleiben. Nach den guten Vorjahren dürfte sich die Preisreaktion darauf aber in Grenzen halten. Dies gilt noch mehr für Baumwolle, wo es erstmals seit sechs Jahren zu einem Defizit kommen soll. Denn hohe Lagerbestände und die Perspektive einer auch in den kommenden Jahren schwachen chinesischen Nachfrage belasten die Stimmung.

Der Preisanstieg im Juni, die Preisspitze im Juli - sie erwiesen sich nur als Zwischenspiel. Nun liegen die Notierungen für Weizen, Mais und Sojabohnen wieder unter dem Stand zu Jahresbeginn, bei Weizen sogar um fast 20%. Denn die Weizenernten auf der Nordhalbkugel waren so gut, dass die Gefahr eines globalen Defizits 2015/16 gebannt sein dürfte, und auch bei Sojabohnen steht ein weiterer Überschuss ins Haus. Die globale Maisproduktion könnte zwar hinter der Nachfrage zurück bleiben. Nach den guten Vorjahren dürfte sich die Preisreaktion darauf aber in Grenzen halten. Dies gilt noch mehr für Baumwolle, wo es erstmals seit sechs Jahren zu einem Defizit kommen soll. Denn hohe Lagerbestände und die Perspektive einer auch in den kommenden Jahren schwachen chinesischen Nachfrage belasten die Stimmung. Weizen:

Gegenüber seinem zur Jahresmitte erreichten Jahreshoch hat sich der Weizenpreis in Chicago inzwischen wieder um rund 20% reduziert und liegt im Kontrakt mit Fälligkeit Dezember unter 500 US-Cents je Scheffel. Das Preishoch war durch zu nasse Witterung in den USA bei gleichzeitig zu heißer und trockener Witterung in der EU und Kanada bedingt. Hinzu kamen Sorgen, das Wetterphänomen El Niño könnte die australische Ernte trockenheitsbedingt auf ein 8-Jahrestief drücken. In den USA, aber auch in Frankreich waren wiederholt die Pflanzenqualitäten nach unten korrigiert worden.

Nur in der Schwarzmeerregion begannen sich schon damals optimistischere Schätzungen zu mehren. Nun scheint die Welt aber ganz anders auszusehen: Das USDA überraschte im August und nochmals im September mit rekordhohen Schätzungen von inzwischen 731,6 Mio. Tonnen für die weltweite Weizenproduktion - trotz eines Rückgangs in der EU und Kanada. Die US-Produktion wird nun leicht höher geschätzt als bereits bei der ersten Schätzung im Februar, und die Risiken für Australien werden offenbar nicht hoch bewertet. Die Saison 2015/16 soll einen weiteren Überschuss bringen - es wäre der dritte in Folge und mit 15 Mio. Tonnen nicht unerheblich (Grafik 2).

Ende August hatte auch der Internationale Getreiderat IGC seine Schätzung eines kleinen weltweiten Defizits aufgegeben, schätzt den Überschuss aber nur auf gut ein Viertel des USDA-Wertes. Auch wenn wir die Prognose des USDA – nicht zuletzt für die EU, wo die jüngste Schätzung erheblich über den Angaben der EU-Kommission liegt - für zu optimistisch halten: Die Versorgungssituation stellt sich tatsächlich besser dar als im Frühsommer.

Allerdings bleiben einige der Risiken bestehen, vor allem mit Blick auf Australien. Da aber über den australischen Winter ausreichend Regen fiel, verliert El-Niño seinen Schrecken und die australische Behörde Abares hob gerade seine Schätzung für die Weizenernte an.

Sie soll nun bei vergleichbarer Fläche wegen besserer Witterung knapp 7% höher als im Vorjahr ausfallen. Wir reduzieren wegen der hohen globalen Ernte und der Dollarstärke unsere Preisprognose für Q4 2015 von 550 auf 500 US-Cents je Scheffel. Dass wir nicht noch stärkeren Korrekturbedarf sehen, geht zu einem großen Teil auf die Entwicklungen am Maismarkt zurück. Dem EU-Weizenpreis dürfte es kaum von sich aus gelingen, sich von der gedämpften Preisentwicklung auf dem US-Markt abzusetzen. Wir reduzieren entsprechend unsere Preisprognose für Q4 2015 auf 175 EUR je Tonne.

Zwar blieb die EU-Ernte - wenn auch nicht beim Hauptproduzenten Frankreich mit seiner Rekordernte -, hinter dem Vorjahr zurück, aber vor allem die Konkurrenz aus der Schwarzmeerregion wird mengen- und preisbedingt stark sein (Grafik 3). Denn dort vereinen sich mehrfach nach oben korrigierte und über dem Vorjahr liegende Ernten mit schwachen Währungen.

In Russland dürfte die im Juli in neuer Form eingeführte Exportsteuer allenfalls bremsend wirken, höhere Exporte aber nicht verhindern. Schon gar nicht, wenn die Exporteure mit ihren derzeitigen Forderungen nach einer Entschärfung der Steuer Erfolg haben sollten. Für den EU-Weizenpreis scheint die Hoffnung inzwischen daher eher in einer schlechten EU-Maisernte zu liegen.

Mais:

Das Preisplus bei Mais in Chicago von 25% aus dem Juni hat sich bis Anfang September im Kontrakt mit Fälligkeit Dezember vollständig wieder verloren. Denn in dieser Zeit hatte das USDA die globale Produktion und die Endbestände 2014/15 kräftig angehoben und das Defizit für die Saison 2015/16 von 4 auf 2,3 Mio. Tonnen gekürzt.

Auch der IGC hatte sich von seiner Prognose eines hohen Defizits am Maismarkt 2015/16 verabschiedet. Erst am aktuellen Rand kann der Preis zulegen, wozu der jüngste Prognosebericht des USDA maßgeblich beitrug. Denn dieser zeichnet ein etwas kritischeres Bild. Zum einen wurde die Anhebung der Ertragserwartung beim US-Mais für die anlaufende Ernte aus dem August nun wieder teilweise rückgängig gemacht und die US-Ernte entsprechend - wenn auch nur marginal - nach unten genommen. Sie soll allerdings noch immer die dritthöchste jemals sein.

Auch weltweit wird die Ernte 2015/16 nun niedriger erwartet (Grafik 4, S. 3), nicht zuletzt wegen der EU, für die seit Juli die Ernteerwartung vor allem wegen Deutschland und Frankreich um fast 8 Mio. Tonnen auf 58 Mio. Tonnen gekürzt wurde. Dies wäre ein Minus gegenüber Vorjahr von 23%. Die Prognoseeinheit MARS der EU-Kommission schätzt einen um 20,5% niedrigeren Ertrag als im Vorjahr, weil Hitze und Trockenheit die Blütezeit traf und auch seither für eine unzureichende Körnerentwicklung sorgte.

Auch in der Ukraine soll die Produktion rückläufig sein. Eine gegenüber dem Rekord der Saison 2014/15 um 3% sinkende Weltproduktion reicht bei steigender Nachfrage nach Ansicht des USDA bereits aus, um den globalen Maismarkt 2015/16 in ein Defizit rutschen zu lassen. Mit 7,5 Mio. Tonnen bringt dies nach den riesigen Überschüssen der letzten Jahre keine Knappheit mit sich, möglicherweise aber einen Richtungswechsel.

Das Lager-Verbrauchs-Verhältnis, das sich in den beiden letzten Jahren von historisch niedrigen Werten immerhin auf 20% steigern ließ, dürfte nun wieder leicht nachgeben. Und es steigt das Bewusstsein dafür, dass sich dies in den Folgejahren bei steigender Nachfrage möglicherweise fortsetzt. Denn nicht zuletzt sorgt bereits jetzt der erwartete Produktionsanstieg in China dafür, dass die Weltproduktion nicht noch stärker zurückgeht (Grafik 5).