Gold und Silber bleiben auch 2010 gefragt

Auch im Jahr 2010 dürfte Gold aufgrund einer robusten Nachfrage der Finanzanleger und als Absicherung gegen Finanzmarktrisiken gefragt bleiben. Dies gilt umso mehr, da bei den Zentralbanken spätestens seit dem vergangenen Jahr ein Sinneswandel in Bezug auf die Rolle von Gold als Reserveanlage festzustellen ist. Ein Risikofaktor stellt die schwache Schmucknachfrage und das steigende Goldangebot dar. Dies dürfte einem ungebremsten Preisanstieg entgegenstehen. Wir rechnen aufgrund dessen im Frühjahr mit einem Rückgang auf 1.000 USD je Feinunze, welchem im zweiten Halbjahr ein erneuter Anstieg in Richtung 1.200 USD folgt.

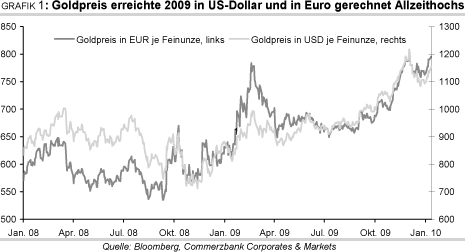

Auch im Jahr 2010 dürfte Gold aufgrund einer robusten Nachfrage der Finanzanleger und als Absicherung gegen Finanzmarktrisiken gefragt bleiben. Dies gilt umso mehr, da bei den Zentralbanken spätestens seit dem vergangenen Jahr ein Sinneswandel in Bezug auf die Rolle von Gold als Reserveanlage festzustellen ist. Ein Risikofaktor stellt die schwache Schmucknachfrage und das steigende Goldangebot dar. Dies dürfte einem ungebremsten Preisanstieg entgegenstehen. Wir rechnen aufgrund dessen im Frühjahr mit einem Rückgang auf 1.000 USD je Feinunze, welchem im zweiten Halbjahr ein erneuter Anstieg in Richtung 1.200 USD folgt.Der Goldpreis hat im Jahr 2009 gegenüber US-Dollar und Euro Allzeithochs verzeichnet (siehe Grafik 1). Die Finanzanleger waren dabei die Hauptstütze für den Goldpreisanstieg. In den ersten neun Monaten des Jahres 2009 lag die Investmentnachfrage nach Daten des World Gold Council (WGC) mit 1.061 Tonnen bereits fast so hoch wie im gesamten Rekordjahr 2008, als sich die Nachfrage nach physischem Gold wie Münzen und Barren sowie nach ETFs und anderen Finanzprodukten im Jahresvergleich nahezu verdoppelt hatte.

Dies hat maßgeblich dazu beigetragen, den sich abzeichnenden Rückgang der Schmucknachfrage um mehr als 20% auszugleichen. Der Anteil der Investmentnachfrage an der Gesamtnachfrage liegt mittlerweile bei 40% und hat sich in den letzten zwei Jahren somit verdoppelt. Hatte die Schmucknachfrage in den vergangenen Jahren einen Anteil von 70%, sank dieser zuletzt auf nur noch 50%. Die Investmentnachfrage dürfte in den kommenden Jahren weiter an Bedeutung gewinnen.

Dabei spielt eine wichtige Rolle, dass die Zentralbanken in den letzten Jahren Gold als Vermögensanlage und Mittel zur Diversifizierung ihrer Devisenreserven wiederentdeckt haben. Nachdem die Zentralbanken der Industrieländer bis vor zwei Jahren noch bis zu 500 Tonnen Gold im Jahr verkauft haben, treten diese mittlerweile kaum noch als Verkäufer auf. Im letzten Jahr wurden von den Zentralbanken im Rahmen des Goldabkommens nur noch 150 Tonnen Gold veräußert (Grafik 2).

In den ersten zwei Monaten des neuen Vertragsjahres beliefen sich die Goldverkäufe im Rahmen des CBGA auf nur noch 1,5 Tonnen. Für das gesamte Vertragsjahr rechnen wir daher mit einem nochmals deutlich geringeren Verkaufsvolumen als im Jahr zuvor. Wenn es wie im Falle des IWF offizielle Goldverkäufe gibt, so dürften diese wie im Herbst 2009 geschehen außerhalb des Marktes von anderen offiziellen Adressen abgenommen werden. Eine wichtige Rolle spielt dabei das wachsende Interesse der Zentralbanken in den aufstrebenden Schwellenländern.

Das Kaufinteresse seitens dieser Zentralbanken steigt kontinuierlich. So haben die Zentralbanken Chinas, Indiens und Russlands im vergangenen Jahr den Kauf von mindestens 740 Tonnen Gold bestätigt. Da Gold in den meisten Schwellenländern immer noch einen relativ geringen Anteil an den gesamten Währungsreserven ausmacht und die Reserven tendenziell weiter steigen, dürfte die Nachfrage nach Gold seitens dieser Zentralbanken auch im neuen Jahr und darüber hinaus robust bleiben. Der WGC rechnet damit, dass die Zentralbanken bereits im Jahr 2009 zum Nettokäufer geworden sind.

Dieser Sinneswandel im offiziellen Sektor hat auch Einfluss auf das Anlageverhalten der privaten Investoren. Das Potenzial, welches daraus erwächst, ist erheblich. Selbst wenn nur 1% des weltweit in Aktien und Anleihen investierten Anlagevolumens in den Goldmarkt fließen würde, entspräche dies der Minenproduktion von 15 Jahren.

Einen kleinen Vorgeschmack gab es diesbezüglich bereits Anfang 2009: Damals flossen an einigen Tagen bis zu 50 Tonnen Gold in die Gold-ETFs, was der weltweiten Minenproduktion einer Woche entspricht. Der Großteil dieser Zuflüsse hat sich als dauerhaft erwiesen. Allerdings haben sich die Zuflüsse in die Gold-ETFs seit Mitte 2009 merklich abgeschwächt (Grafik 3). Denn mit der Zunahme des Risikoappetits schichteten Anleger teilweise Kapital in riskantere Anlagen wie Aktien um. Dies macht den Goldpreis zunehmend vom Verhalten spekulativer Finanzanleger abhängig, welche in erster Linie von Preissteigerungen profitieren wollen und ihre Anlageentscheidungen für gewöhnlich schneller revidieren.

Die spekulativen Netto-Long-Positionen stiegen im Oktober 2009 auf einen Rekordwert von knapp 23 Mio. Unzen, was ungefähr 730 Tonnen oder der Goldproduktion von 3 1/2 Monaten entspricht. Aktuell liegen sie immer noch bei knapp 20 Mio. Unzen. Für den Goldpreis bedeutet dies ein erhebliches Rückschlagspotenzial, wenn es zum Abbau dieser Positionen kommt. So fiel der Goldpreis Anfang Dezember binnen einer Woche um 100 USD zurück, weil der US-Dollar zu einer markanten Zwischenerholung ansetzte.

Auch aus fundamentaler Sicht gibt es Gegenwind für den Goldpreis. So dürfte die weltweite Minenproduktion im vergangenen Jahr erst zum zweiten Mal in den vergangenen zehn Jahren im Jahresvergleich signifikant gestiegen sein (Grafik 4). In den zwölf Monaten bis September 2009 lag die weltweite Minenproduktion nach Angaben des WGC bereits 6% höher als im entsprechenden Vorjahreszeitraum. Angesichts einer steigenden Minenproduktion in China und Russland ist 2010 mit einer weiteren Ausweitung zu rechnen.