Agrarrohstoffe: Neubewertung setzt sich fort

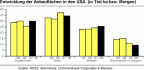

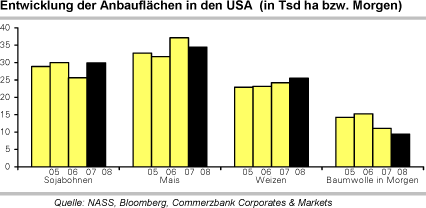

Die USA spielen an den Agrarmärkten eine dominante Rolle, weil sie bei fast allen Rohstoffen zu den führenden Produzenten gehören. Deshalb ist der Ausblick über die voraussichtliche Nutzung der Anbauflächen von großer Relevanz. Während die deutliche Reduzierung der Anbauflächen für Baumwolle (-13%) und Mais (-8%) einen weiteren Preisanstieg unterstützen sollte, dürfte die starke Steigerung der Anbauflächen für Sojabohnen den jüngsten Abwärtsdruck auf die Preise noch verstärken.

Die USA spielen an den Agrarmärkten eine dominante Rolle, weil sie bei fast allen Rohstoffen zu den führenden Produzenten gehören. Deshalb ist der Ausblick über die voraussichtliche Nutzung der Anbauflächen von großer Relevanz. Während die deutliche Reduzierung der Anbauflächen für Baumwolle (-13%) und Mais (-8%) einen weiteren Preisanstieg unterstützen sollte, dürfte die starke Steigerung der Anbauflächen für Sojabohnen den jüngsten Abwärtsdruck auf die Preise noch verstärken.Sojabohnen:

Dank steigender Anbauflächen dürfte das Angebotswachstum die Nachfragezunahme übertreffen. Wir sehen deshalb einen weiteren leichten Rückgang der Sojabohnenpreise.

Nachdem sich der Preis für Sojabohnen binnen eines Jahres mehr als verdoppelt hatte und Anfang März mit 1560 Cents je Scheffel ein neues Rekordhoch markieren konnte, geriet der Preis seither stark unter Druck. Vor allem die Ankündigung Chinas, des mit Abstand wichtigsten Verbrauchers weltweit, Lagerbestände an Sojaöl abzuverkaufen, hat den Preis unter Druck gebracht. Aber auch die Aussichten für die soeben begonnene Ernte aus Lateinamerika sind sehr gut.

Brasilien wird Schätzungen des USDA zufolge trotz geringerer Anbauflächen mit 57 Mio Tonnen 4% mehr Sojabohnen ernten als im Vorjahr. Auf mittlere Sicht sehen wir weiteres Korrekturpotenzial: den Umfragen zufolge werden in den USA im laufenden Jahr auf einer Fläche von knapp 75 Mio. Morgen Sojabohnen angebaut. Das sind immerhin 18% mehr als im Vorjahr. Auch in Brasilien könnten nach den starken Preissteigerungen die Anbauflächen ausgeweitet werden. Alles in allem sind die Aussichten gut, dass die weltweite Ernte nach dem Rückgang im Vorjahr stark steigen wird und mit dem prognostizierten Anstieg der Nachfrage zumindest Schritt halten kann. Vor diesem Hintergrund sehen wir die Preise für Sojabohnen nach wie vor unter Druck.

Baumwolle:

Die Anbauflächen für Baumwolle in den USA sinken bereits das zweite Jahr in Folge deutlich und sprechen bei starker Nachfrage für steigende Preise.

Nachdem bereits im letzten Jahr der Baumwollmarkt mit einem Defizit abgeschlossen hat und die Lagerbestände infolgedessen um 6 Mio Ballen auf 52,3 Mio Ballen gesunken sind, dürfte die Nachfrage auch in diesem Jahr das Angebot übertreffen. Vor allem in den Vereinigten Staaten, auf die 16% der Weltbaumwollproduktion entfallen, ist mit einem drastischen Produktionsrückgang zu rechnen. Die Anbauflächen für Baumwolle sollen laut Umfrage des NASS um weitere 13% auf 9,4 Mio Morgen sinken, weil der Anbau von Weizen oder Sojabohnen auf den gleichen Flächen höhere Erträge bringt. Da im Vorjahr günstige Wetterverhältnisse Rekorderträge je Morgen ermöglichten, die den Prognosen in diesem Jahr nicht zugrunde gelegt werden können, dürfte die Baumwollproduktion noch stärker fallen als die Anbauflächen und um mehr als 20% zurückgehen.

Dieser Effekt kann zwar durch Erntesteigerungen in anderen Regionen abgefangen werden, insbesondere in Indien konnte die Ernte dank verbesserter Erträge stark gesteigert werden, doch der per saldo leichte Zuwachs der globalen Baumwollproduktion dürfte nicht ausreichen den Nachfrageanstieg zu befriedigen. Vor allem der asiatische Raum, auf den 75% der Nachfrage entfallen, hat einen nach wie vor stark steigenden Bedarf. Auf die drei Großen - China, Indien und Pakistan - entfallen allein zwei Drittel der Nachfrage. Zehn Jahre zuvor hatte ihr Anteil am Verbrauch gerade mal knapp die Hälfte betragen.

Hinter dieser Verschiebung des Spinnereiverbrauchs steht vor allem die Verlagerung der Produktionsprozesse von Textilien in den asiatischen Raum. Aber zugleich läßt sich in dieser Region auch eine stark steigende Endnachfrage beobachten. Die Nachfrage nach Textilien ist vor allem bei niedrigem Pro-Kopf Einkommen stark einkommenselastisch. Mit anderen Worten: die Steigerung des Wohlstands in den Schwellenländern Asiens gibt große Impulse für die dortige Textilnachfrage. Letzteres bedeutet aber auch, dass immer mehr hochwertige Textilien nachgefragt werden. Vor diesem Hintergrund könnte das überproportionale Marktwachstum von Polyester-Fasern ins Stocken geraten, zumal dieses Konkurrenzprodukt mit der deutlichen Verteuerung von Rohöl an Kostenvorteil verloren hat.

Zucker

Eine stark steigende Nachfrage, nicht zuletzt wegen des Aufwinds bei Biokraftstoffen, trifft auf ein gedämpftes Angebotswachstum. Wir denken deshalb, dass der Überschuss am Zuckermakt rapide abnehmen wird. Dies spricht mittelfristig für stark steigende Preise.

Zucker hat nach dem fulminanten Jahresbeginn in den letzten Wochen seine Gewinne nahezu in Gänze wieder abgegeben. Ausschlaggebend dafür war die Tatsache, dass im laufenden Wirtschaftsjahr 2007/08 (bis Ende September 08) erneut mit einem deutlichen Überschuss zu rechnen ist. Ein Angebotsüberschuss von gut 11 Mio. Tonnen und ein entsprechend starker Lageraufbau hatte bereits im letzten Jahr die Performance gedrückt.

Im laufenden Jahr dürfte der Überschuss aber bereits spürbar niedriger ausfallen. Es sind dabei vor allem die langfristigen Tendenzen, die für einen steigenden Zuckerpreis sprechen. Eine dominante Marktstellung am Zuckermarkt hat Brasilien, das allein für 20% der Weltproduktion und über 40% der Weltexporte verantwortlich ist. Hier sind die Produktionskosten niedrig und weitere Anbauflächen können leicht hinzugewonnen werden. Und in der Tat wächst der Zuckerrohranbau mit beachtlichen Zuwachsraten.

Doch zugleich steigt auch der heimische Bedarf wegen der steigenden Ethanolproduktion mit immensem Tempo. Denn in Brasilien hat der Anteil der Flexi-Fuelers an den Neuzulassungen fast 90% erreicht. Beimischungsvorgaben, hohe steuerliche Anreize, und nicht zuletzt die hohen Ölpreise machen Ethanol als Treibstoff immer interessanter.

Der Anteil der brasilianischen Zuckerrohrproduktion, die zur Herstellung von Ethanol verwendet wird, wird weiter auf 50% steigen. Und was für Brasilien mit starker Tendenz bereits zu beobachten ist, gilt zweifellos auch für andere Länder, wo die Ethanolnachfrage über Beimischungsrichtlinien forciert wird.

Gleichzeitig steigt der Zuckerverbrauch überproportional zur Weltbevölkerung, denn bis zu einer gewissen Schwelle steigt mit wachsendem Wohlstand auch der Zuckerverbrauch pro Kopf zu. In den letzten zehn Jahren ist der Zuckerkonsum jährlich um 2,4% gewachsen, während die Weltbevölkerung lediglich um knapp 1,2% pro Jahr zunahm.

So haben beispielsweise die Chinesen nach wie vor einen ausgesprochen hohen Nachholbedarf. Der durchschnittliche Verbrauch liegt dort bei lediglich knapp 10 Kilogramm jährlich pro Kopf, während der weltweite Durchschnitt mehr als 22 Kilogramm beträgt. Während die Zuckernachfrage stark wächst, wird das Angebotswachstum gedämpft.

In diesem Zusammenhang sind vor allem die Reformmaßnahmen zur Senkung des Zuckerrübenanbaus in der Europäischen Union zu nennen. Die EU stellt derzeit noch immer 13% der Weltzuckerproduktion. Ab 2009 sollen die Interventionspreise für Zucker um 36% zurückgehen. Darüber hinaus wurden Anreize gegeben, die Quoten bereits vor dem Wirtschaftsjahr 2009/10 zu reduzieren. Auch in Indien, das nach China zweitgrößte Produzentenland, zeichnet sich nach jüngsten Einschätzungen des Verbandes der Zuckerindustrie im Wirtschaftsjahr 08/09 ein Produktionsrückgang von 10 bis 15% ab, weil Ölsaaten und Weizen wegen der stark gestiegenen Preise die besseren Ertragsaussichten haben.

Weizen:

Die Lage am Weizenmarkt ist grundsätzlich angespannt - die Lagerbestände sind auf ein 30-Jahrestief gesunken. Doch für dieses Jahr zeichnet sich aufgrund der im vergangenen Jahr stark gestiegenen Preise ein deutlicher Ausbau der Anbauflächen und damit eine stark steigende Produktion ab. Wir sind deshalb für Weizen skeptisch und sehen bestenfalls eine Seitwärtsbewegung.

Nachdem die Weizenpreise aufgrund der auf ein 30-Jahrestief gesunkenen Lagerbestände im März bei 1280 US Cents je Scheffel einen neuen Rekordwert aufgestellt hatten, sind sie stark unter Druck geraten und fielen auf ein Niveau von zuletzt gut 900 US Cents je Scheffel zurück. In diesem Jahr soll die globale Weizenproduktion um mehr als 5% auf 646 Mio. Tonnen zunehmen, da die hohen Preise zu einer Ausweitung der Anbauflächen geführt haben.