Gold schneidet besser ab als Anleihen

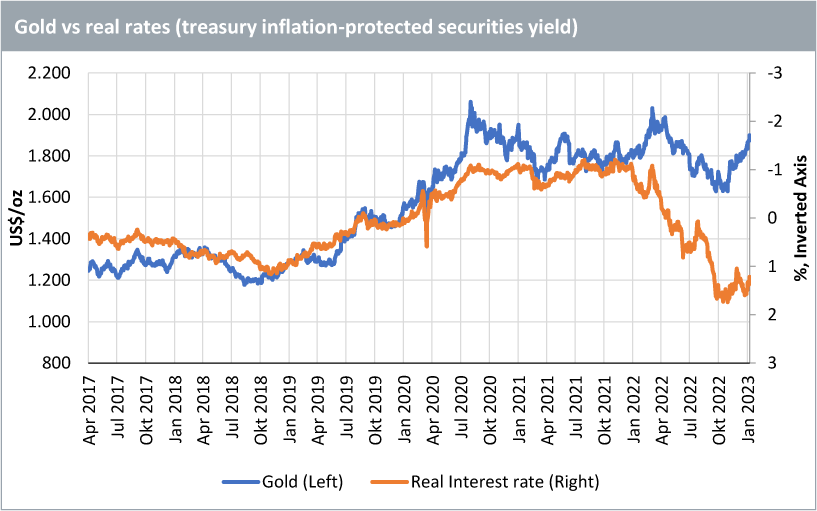

Im Jahr 2022 stiegen die realen Anleiherenditen von minus 1,1 Prozent zu Beginn des Jahres auf 1,6 Prozent zum Jahresende und markierten damit den aggressivsten Ausverkauf von Anleihen seit Jahrzehnten.

Der Goldpreis blieb unterdessen auf Jahressicht unverändert (minus 0,3 Prozent im Jahresvergleich), obwohl er innerhalb des Jahres einen Höchststand von über 2000 US$/Unze erreicht hatte und dann auf fast 1600 US$/Unze gefallen war. Das Ausmaß des Ausverkaufs von Anleihen hat den Goldpreis jedoch belastet. Ohne die steigenden Realzinsen würde das Metall aufgrund der hohen Inflation viel höher gehandelt werden. Jetzt, da die Realzinsen wieder zu sinken beginnen (seit Oktober 2022), ist ein Gegenwind für Gold weggefallen.

Quelle: WisdomTree, Bloomberg. April 2017 - Januar 2023. Die historische Wertentwicklung ist kein Maßstab für zukünftige Ergebnisse, da der Wert jeder Anlage fallen kann.

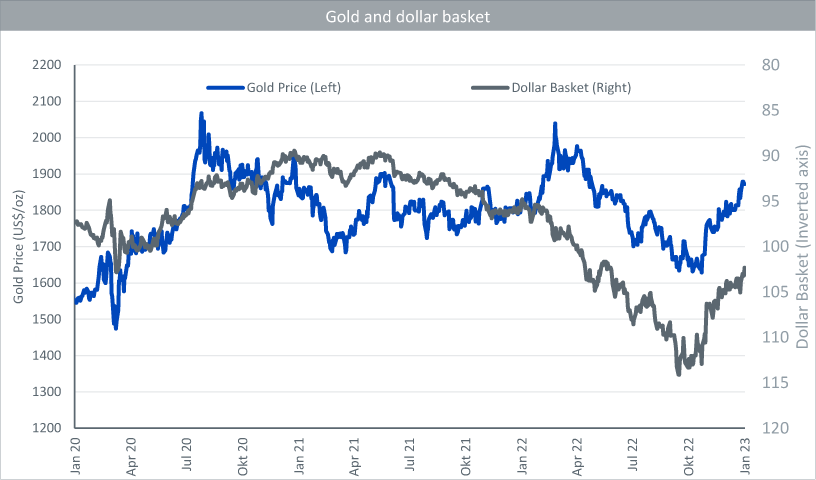

Abwertung des US-Dollars hilft Gold

Während des größten Teils des Jahres 2022 belastete die Aufwertung des US-Dollars den Goldpreis in US-Dollar. Seit Oktober 2022 hat der US-Dollar jedoch an Wert verloren, was dem Goldpreis zugutekam. Die Entwicklung der Anleihen und des US-Dollars deutet darauf hin, dass die Märkte glauben, wir nähern uns dem Ende des Straffungszyklus der Fed, und dass die Möglichkeit besteht, in diesem Jahr eine Umkehr hin zu einer lockereren Geldpolitik zu erleben.

Quelle: WisdomTree, Bloomberg. Januar 2020 - Januar 2023. Die historische Wertentwicklung ist kein Maßstab für zukünftige Ergebnisse, da der Wert jeder Anlage fallen kann.

Stimmung der Anleger gegenüber Gold erholt sich rasch

Die Stimmung gegenüber Gold, gemessen an der spekulativen Positionierung in Gold-Futures, war im September 2022 auf den niedrigsten Stand seit April 2019 gefallen. Unter dem Druck steigender Anleiherenditen und eines aufwertenden US-Dollars schien Gold weder dem höchsten Inflationswert seit dem Jahr 1981 noch den stärksten Aktienverkäufen seit der globalen Finanzkrise etwas entgegenzusetzen zu haben.

Als jedoch der Gegenwind von Anleihen und US-Dollar nachließ, haben wir den Höhepunkt der negativen Einstellung bezüglich des Edelmetalls hinter uns gelassen. Das Jahr 2022 war für digitale Assets - die oft mit Gold als Pseudowährung verglichen wurden - ein schreckliches Jahr. Vielen Anlegern wurde klar, dass sich Gold und digitale Assets sehr unterschiedlich verhalten. Viele Anleger haben erkannt, dass sie nicht als konkurrierende, sondern als komplementäre Assets betrachtet werden sollten.

Als die Krypro-Handelsplattform FTX im November 2022 implodierte, stieg die Stimmung gegenüber Gold wieder an. Obwohl die spekulative Nettopositionierung in Gold noch weit von dem im März 2022 (kurz nach Beginn des Ukraine-Kriegs) erreichten (1-Jahres-)Hoch mit einer Netto-Long-Positionierung von 321.000 Futures-Kontrakten entfernt ist, baut sie sich rasch wieder auf. Die Anleger sind zwar optimistischer, was eine Wende in der Politik der Zentralbank angeht. Aber sie sind sich auch bewusst, dass dies alles andere als sicher ist und dass bei einer zu starken Straffung Rezessionsrisiken drohen. Gold wird oft als defensive Absicherung betrachtet.