Oil Markets Monthly

29.11.2010 | Sintje Diek (HSH Nordbank)

Ölpreisentwicklung

Die Ölpreise haben zuletzt Kurs auf die Marke von 90 USD/Barrel genommen. Dafür hat die erneute geldpolitische Lockerung seitens der US-Notenbank auf ihrer Zinssitzung Anfang November gesorgt. Diese hat einerseits zu einer deutlichen Abwertung des USD gegenüber dem EUR geführt und andererseits zu der Erwartung steigender Anlegergelder im Ölmarkt, was beides zu dem beobachteten Ölpreisanstieg beigetragen hat. Zuletzt sind die Ölnotierungen wieder etwas zurückgekommen; nichtsdestotrotz hat es den Anschein, als ob die Ölpreise sich auf der etwas höheren Handelsrange von 80 bis 90 USD/Barrel eingependelt hätten. Dies wird sowohl von Äußerungen der OPEC – die OPEC hat die als fair für Ölkonsumenten und -produzenten angesehene Handelsspanne der Ölpreise auf 70 bis 90 USD/Barrel angehoben (zuvor: 70 bis 80 USD/Barrel) - als auch von der fundamentalen Situation auf dem Ölmarkt gestützt.

Von der Ölnachfrage kamen zuletzt positive Zeichen. So sind die Industrielagerbestände der OECD-Länder im September rückläufig gewesen, so dass sie nun bei gleich bleibender Nachfrage knapp 60 Tage reichen würden. Diese Tendenz bestätigen die viel beachteten US-Lagerbestandsdaten. Sowohl die Rohöl- als auch die Produktlagerbestände sind über die letzten Wochen gesunken, was auf eine anziehende Nachfrage hindeutet. Aufgrund des höheren Bedarfs insbesondere der OECD-Länder im dritten Quartal hat die International Energy Agency (IEA) ihre Ölnachfrageprognose für das laufende Jahr um 0,2 Mio. bpd auf 87,3 Mio. bpd nach oben angepasst.

Wir rechnen zwar damit, dass sich die Ölnachfrage auch auf Sicht der nächsten Monate angesichts der weltweiten Konjunkturerholung weiter erhöht, was für eine Fortsetzung des Ölpreisanstiegs spricht. Allerdings war das Aufholpotenzial des Ölbedarfs 2010 mit der teilweise recht dynamischen Wirtschaftsbelebung nach den Rückgängen in den beiden Vorjahren auch recht groß. Dies dürfte sich im kommenden Jahr ändern. Das zähe Wirtschaftswachstum in den OECD-Ländern spricht für einen geringeren Nachfragezuwachs, was wiederum in einen nur moderaten Ölpreisanstieg mündet. Zum Jahresende 2011 gehen wir daher von einem Ölpreis von 95 USD/Barrel aus. Asien kann zwar schon wieder mit hohen Wachstumsraten und damit mit einer kräftig steigenden Ölnachfrage aufwarten, doch die verhaltenen Konjunkturperspektiven für viele Industrieländer drücken die Marktstimmung.

Daneben gehen von der Angebotsseite noch kaum Restriktionen aus. Die Nicht-OPEC-Länder dürften ihr Angebot nochmals ausweiten - nach Aussage der IEA mit 53,4 Mio. bpd aufgrund stärkerer Produktion aus Nordamerika und China sogar deutlicher als zunächst erwartet -, und auch die OPEC sollte mit höheren Ölpreisen für eine steigende Förderung sorgen. Angesichts der bestehenden freien Kapazitäten der OPEC-Länder ist dies 2011 unproblematisch. Erst in den darauf folgenden Jahren sollten Angebotsängste wieder eine größere Rolle spielen.

US-Lagerbestände

Die Rohöllagerbestände sind in den vergangenen Wochen per saldo rückläufig gewesen, so dass sie Mitte November ein Niveau von 358,6 Mio. boe markieren. Damit steht zwar insgesamt seit Jahresanfang immer noch eine steigende Tendenz zu Buche, doch die Jahreshöchststände im Oktober sind verlassen worden. Es zeichnet sich wieder eine Annäherung an den 5-JahresDurchschnitt ab, den die Rohöllager seit Jahresanfang deutlich überschreiten.

Die Rohölimporte werden derzeit mit 9,0 Mio. bpd angegeben, was etwas höher ist als noch Mitte Oktober. Zwischendurch wurden allerdings auch schon schwächere Signale von den Importen beobachtet. Die sinkenden Rohöllagerbestände sind auf eine über die letzten Wochen gestiegene Raffinerieauslastung zurückzuführen. Lag sie Mitte Oktober noch bei 82,5%, nimmt die Auslastung aktuell ein Niveau von 85,5% ein, womit sie fast wieder ein normales saisontypisches Niveau erreicht. Die höhere Raffinerieauslastung zeigt eine steigende Nachfrage nach Ölprodukten in den letzten Wochen.

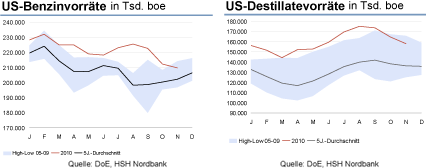

Die Benzinlagerbestände sind in den vergangenen Wochen entgegen eines saisonüblichen Trends weiter rückläufig gewesen und liegen derzeit bei 209,6 Mio. boe. Nichtsdestotrotz befinden sie sich weiterhin oberhalb ihres 5-Jahresdurchschnitts. Die abnehmenden Benzinlager signalisieren eine anziehende Nachfrage, die das überschüssige Angebot allmählich abbauen könnte. Auch bei den Destillatelagerbeständen macht sich ein zunehmender Bedarf bemerkbar. Sie sind weiter gesunken und werden mit 158,3 Mio. boe angegeben. Zum Vergleich, Mitte Oktober standen die Destillatelager noch bei 170,1 Mio. boe. Anders als die Benzinlager befinden sie sich aber noch deutlicher oberhalb eines normalen saisontypischen Niveaus. Die Heizöllagerbestände liegen ebenfalls oberhalb ihres 5-Jahresdurchschnitts, so dass sich die Angebotssituation für die Wintermonate recht komfortabel darstellt.

Weitere Informationen

“QE2“ Auslöser für Blase am Ölmarkt?

Mit der von den US-Notenbankern in Aussicht gestellten erneuten quantitativen Lockerung in Form von Staatsanleihekäufen haben die Ölpreise im Vorwege der Zinssitzung Anfang November deutlich höher notiert. Die Ölpreise konnten dabei von zwei Faktoren profitieren. Zum einen sorgte die Abwertung des USD angesichts der expansiven US-Geldpolitik für steigende Notierungen - EUR/USD übersprang nach dem tatsächlichen Beschluss der Fed, das Anleiheaufkaufprogramm bis Mitte 2011 um 600 Mrd. USD auszuweiten, kurzfristig sogar die Marke von 1,42. Denn mit dem schwächeren USD wird Rohöl, das in der US-Währung gehandelt wird, für Ölkonsumenten günstiger. Entsprechend steigern sie ihre Nachfrage.

Gleichzeitig verlangen die Ölproduzenten einen Preisaufschlag als Kompensation für den gesunkenen Wert des USD. Zum anderen erhöht der Beschluss der Fed nochmals die im System bestehende Liquidität. Die Staatsanleihekäufe der Notenbank zielen auf eine weitere Reduzierung der Renditen ab - dies macht den Rentenmarkt bei abnehmender globaler Risikoaversion weniger attraktiv für Investoren. Diese dürften dann in risikoreichere Anlageklassen streben, wie zum Beispiel dem Ölmarkt, suchen, bei denen das Gewinnpotenzial als höher eingeschätzt wird. Entsprechend führt dies zu steigenden Ölpreisen.

Der Fed wurde im Nachgang der Zinssitzung vorgeworfen, dass ihre Politik zu Blasenbildungen auf diversen Märkten führen würde. Neben dem Rentenmarkt wären hier insbesondere die Rohstoffmärkte zu nennen. Unstrittig ist, dass “QE2“ zunächst zu steigenden Ölpreisen geführt hat. Zuletzt haben die Ölpreise aber wieder niedriger notiert. Damit zeigt sich, dass die Notierungen immer noch recht stark auf den USD reagieren, denn dieser konnte mit der aufgeflammten europäischen Schuldenkrise wieder gegenüber dem EUR aufwerten. Aber auch die derzeitige Unsicherheit in Bezug auf die Verschuldungskrise in der Eurozone setzt Fragezeichen hinter die weitere konjunkturelle Erholung und lastet damit auf den Ölpreisen. U.E. sollte sich die erneut in den Markt gepumpte Liquidität der Fed so lange nicht in spürbar steigenden Ölpreisen bemerkbar machen, wie die weltweiten Konjunkturrisiken noch vergleichsweise hoch sind.

In dem moderaten Ölpreisanstieg der vergangenen Monate spiegelt sich die fundamentale Situation auf dem Ölmarkt wider: Eine sich nur langsam erholende Ölnachfrage, hohe Lagerbestände und deutliche Reservekapazitäten der OPEC-Länder, kurzum eine komfortable Angebotssituation. Während die asiatische Region in der nächsten Zeit ein dynamisches Wirtschaftswachstum aufweisen sollte, ist für die OECD-Länder mit einer zähen Konjunkturerholung zu rechnen. Dies dürfte auf den Ölpreisen lasten; entsprechend der wenig euphorischen Marktstimmung sollten sich Anlagegelder noch kaum auf dem Ölmarkt bemerkbar machen. Erst mit einer wieder optimistischeren Grundhaltung in Bezug auf die globalen Konjunkturperspektiven zum Jahresende 2011 könnte der Ölmarkt zunehmend von spekulativen Zuflüssen profitieren.

Wird die von der Fed geschaffene Liquidität also nicht wieder abgeschöpft, dürfte sie sich mit einem gewissen zeitlichen Verzug durchaus in hohen Ölpreisniveaus niederschlagen. Auch könnte die Liquidität schon auf kürzere Sicht zu einer steigenden Volatilität auf dem Ölmarkt führen, auch wenn es sich noch nicht um eine nachhaltige Aufwärtsbewegung handelt.

© Sintje Diek

Economics & Research

Quelle: HSH Nordbank AG

Die in dieser Analyse veröffentlichten Aussagen und Angaben basieren auf Informationen, die die HSH Nordbank AG aus allgemein zugänglichen, von uns nicht überprüfbaren Quellen, die wir für verlässlich erachten, bezogen hat. Die einzelnen Informationen aus diesen Quellen konnten nur auf Plausibilität überprüft werden, eine Kontrolle der sachlichen Richtigkeit fand nicht statt. Trotz sorgfältiger Bearbeitung übernehmen wir keine Gewähr für Vollständigkeit, Aktualität und Richtigkeit der bereitgestellten Informationen. Die Aussagen enthalten nicht alle für wirtschaftlich bedeutende Entscheidungen wesentlichen Angaben, sondern lediglich unverbindliche Auffassungen über Märkte und Produkte zum Zeitpunkt der Herausgabe. Sie stellen insbesondere kein Angebot zum Kauf oder Verkauf im rechtlichen Sinn dar. Ihre Lektüre kann daher eine individuelle Beratung nicht ersetzen. Dafür stehen Ihnen unsere Mitarbeiter gerne zur Verfügung. Die HSH Nordbank AG kann nicht für Verluste haftbar gemacht werden, die durch die Nutzung dieser Veröffentlichung oder deren Inhalte entstanden sind oder die in einer anderen Weise im Zusammenhang mit diesen Dokumenten stehen.

Die HSH Nordbank AG unterliegt der Aufsicht der Bundesanstalt für Finanzdienstleistungsaufsicht, BaFin, Lurgiallee 12, 60349 Frankfurt am Main.