Oil Markets Monthly

28.08.2009 | Sintje Diek (HSH Nordbank)

Ölpreisentwicklung

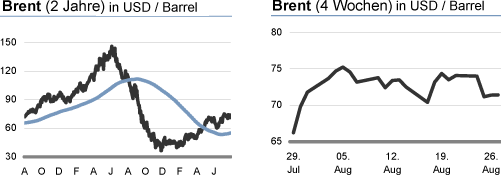

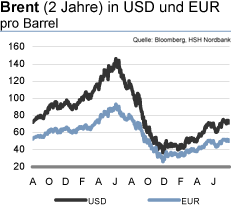

Die Ölpreise konnten in den vergangenen Wochen ihr höheres Niveau verteidigen und bewegen sich derzeit oberhalb von 70 USD/Barrel. Damit blieb eine deutliche Korrektur bislang aus; im Gegenteil, die Preisentwicklung verläuft in relativ engen Bahnen. Auch das weitere Aufwärtspotenzial der Ölpreise scheint vorerst noch begrenzt zu sein - 75 USD/Barrel erweist sich momentan als zu großer Widerstand. Zwar hat sich die Stimmung der Anleger aufgrund freundlicherer Konjunkturdaten insgesamt verbessert, wovon die Ölnotierungen profitieren konnten. Denn damit verbindet sich die Hoffnung auf eine wieder steigende Ölnachfrage. Die Unsicherheit ist jedoch weiterhin hoch, wie schnell die Konjunkturbelebung tatsächlich abläuft bzw. wie nachhaltig diese schon ist. Dies hemmt momentan einen weiteren Ölpreisanstieg.

Die recht hohen Ölpreise basieren zurzeit im Wesentlichen auf Erwartungen, wonach die Konjunktur allmählich wieder stärker anzieht. Die zu beobachtende leichte Belebung der Weltwirtschaft spiegelt sich nämlich aktuell noch nicht in der Ölnachfrage wider. Diese präsentiert sich weiterhin schwach, was sich in hohen Lagerbeständen bemerkbar macht. Dies dürfte auch in der nächsten Zeit einen erneuten Ölpreisanstieg abbremsen und spricht u.E. dafür, dass es noch einmal eine Korrektur der Ölpreise gibt.

Eine zunehmende Unsicherheit in Bezug auf die konjunkturelle Entwicklung würde wieder niedrigere Ölpreise bedingen. Daher rechnen wir zum Jahresende mit einem Ölpreisniveau von 65 USD/Barrel. Der mittelfristige Trend geht jedoch in Richtung steigender Ölpreise. Ab dem kommenden Jahr sollte die Ölnachfrage mit der weiteren konjunkturellen Erholung deutlicher ansteigen, so dass dann der Ölpreisanstieg auch fundamental abgesichert und damit nachhaltiger ist. Zudem hat die OPEC ihr Angebot im Zuge der Finanz- und Wirtschaftskrise deutlich reduziert; die Rückkehr zu einer höheren Förderung dürfte nur zurückhaltend erfolgen.

Auch wieder zunehmende längerfristige Angebotsängste könnten die Ölpreise nach oben treiben. U. E. sollten daher die Ölpreise bis zum Jahresende 2010 bis auf 85 USD/Barrel steigen. Wenn eine stärkere Regulierung des Ölhandels tatsächlich implementiert wird – vor allem in den USA wird dies aktuell diskutiert - dürfte dies den Einfluss der Finanzinvestoren wesentlich reduzieren und damit auf längere Sicht den Ölpreisanstieg abschwächen.

US-Lagerbestände

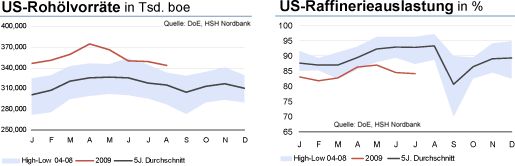

Die Rohöllagerbestände sind seit Ende Juli per saldo erneut gesunken. Damit entfernen sie sich weiter von ihren Höchstständen und setzen den Trend niedrigerer Lagerbestände fort. Nichtsdestotrotz gibt es immer wieder Abweichungen von diesem Trend. So sind die Lagerbestände in der vergangenen Woche leicht auf 343,8 Mio. boe angestiegen. Trotz des insgesamt zu beobachtenden Rückgangs befinden sich die Rohöllager weiterhin deutlich oberhalb eines normalen saisontypischen Niveaus. Die US-Importe konnten zwar zuletzt auf 9,23 Mio. bpd zulegen und begünstigten damit den Rohöllageraufbau, in den vergangenen Wochen hatten sie sich jedoch schwächer präsentiert und auf diese Weise geholfen, die hohen Lagerbestände etwas abzubauen.

Die Raffinerieauslastung ist vergangene Woche leicht angestiegen, so dass sie einen höheren Rohöllageraufbau verhindern konnte. Per saldo ist die Raffinerieauslastung in den letzten Wochen gesunken, womit ein für diese Jahreszeit übliches Niveau derzeit unerreichbar ist. Angesichts der schwachen Nachfrage nach Ölprodukten und geringer Margen könnte die Raffinerieauslastung in der nächsten Zeit auch noch weiter zurückgehen. Unter Umständen werden auch die im Herbst normalerweise von den Raffinerien getätigten Instandhaltungsarbeiten verschoben - aus finanziellen Gründen.

Auch die Benzinlagerbestände befinden sich auf dem Rückzug. So liegen sie aktuell bei 208,1 Mio. boe; zum Vergleich, Ende Juli standen sie noch bei 212,9 Mio. boe. Mit ihrem Rückgang vollziehen die Benzinlager eine normale saisontypische Bewegung nach, allerdings auf deutlich höherem Niveau. Damit macht sich einerseits die Summer Driving Season in einer höheren Benzinnachfrage und damit niedrigeren Lagerbeständen bemerkbar, andererseits ist die Benzinnachfrage im Vergleich zu anderen Jahren geringer, so dass die Lagerbestände vergleichsweise hoch bleiben.

Die Destillatelagerbestände bewegen sich aktuell auf sehr hohen Niveaus seitwärts. Zuletzt erreichten sie einen Wert von 162,4 Mio. boe, so dass sie sich weiterhin deutlich oberhalb ihres Durchschnitts der vergangenen fünf Jahre befinden. Die hohen Lagerbestände sind das Resultat einer schwachen Nachfrage nach Destillaten; auch in den nächsten Wochen dürften die Lagerbestände vergleichsweise hoch bleiben, auch wenn ihr weiteres Aufwärtspotenzial allmählich begrenzt sein sollte.

Mehr Regulierung auf dem Ölmarkt?

Im Juli vergangenen Jahres erreichten die Ölpreise Höchststände von an die 150 USD/Barrel. Anschließend standen die Treiber dieser Preisentwicklung zur Diskussion. Zum einen wurden die fundamentalen Bedingungen als Begründung angeführt. So wuchs die Ölnachfrage mit hohen Steigerungsraten, und auch die kommenden Jahre ließen eine weiter zunehmende Ölnachfrage erwarten, was Angebotsängste schürte. Doch dies allein kann den Preisschub von den zu Jahresbeginn 2006 eingenommenen Ölpreisniveaus von etwas über 50 USD/Barrel bis auf an die 150 USD/Barrel im Juli 2008, also innerhalb eines überschaubaren Zeitraumes, nicht vollständig erklären.

Entsprechend wurden die hohen Ölpreise ebenfalls auf den zunehmenden Einfluss von Finanzinvestoren zurückgeführt. Der Rohstoffmarkt insgesamt, doch insbesondere der Ölmarkt, ist für Anleger als Asset-Klasse im Zuge der gestiegenen Preise und der Erwartung weiter kletternder Notierungen immer attraktiver geworden, womit sie ihr Engagement erhöhten und die Ölpreise zusätzlich in die Höhe trieben.

Bisher ist der zunehmende Einfluss der Finanzinvestoren auf dem Ölmarkt nicht kritisch hinterfragt worden – zumindest nicht von offizieller Stelle. Doch nun hat die US-Aufsichtsbehörde CFTC (Commodity Futures Trading Commission) umgeschwenkt und bestätigt, dass Spekulanten zu dem Ölpreisanstieg im vergangenen Jahr beigetragen haben. Dementsprechend hat sie nun eine Diskussion in Gang gesetzt, ob der Ölmarkt einer stärkeren Regulierung unterzogen werden sollte, um zukünftig den Einfluss von Spekulanten auf die Ölpreise zu begrenzen.

Derzeit sieht es so aus, dass die CFTC zwar Positionen von Finanzinvestoren auf bestimmte Agrarprodukte limitiert, doch für Energierohstoffe setzen die entsprechenden Börsen Positionsobergrenzen oder Rechenschaftsniveaus fest. Beispielsweise bestimmt die New York Mercantile Exchange (Nymex), dass Ölhändler für einen Monatskontrakt maximal 10.000 Netto-Future-Positionen und für alle Monatskontrakte zusammen maximal 20.000 Netto-Future-Positionen halten können.

In den letzten drei Handelstagen vor dem Auslaufen eines Kontraktes sind nur noch 3.000 Kontrakte erlaubt. Dabei handelt es sich bei den beiden erst genannten Beschränkungen tatsächlich nur um Rechenschaftsniveaus; Spekulanten können diese Niveaus überschreiten, müssen dann aber mit einer Überprüfung ihrer Positionen von Seiten der Börse rechnen. Unter Umständen kann die Börse auch veranlassen, dass die Positionen eingefroren oder reduziert werden. Insgesamt sind die Rechenschaftsniveaus aber nicht als harte Positionsbeschränkungen zu begreifen. An dieser Stelle möchte die CFTC ansetzen und tatsächlich eine Obergrenze für die Anzahl der gehaltenen Kontrakte einführen.

Die Implementierung von Positionsbeschränkungen bei Future-Kontrakten hätte erheblichen Einfluss auf den Ölmarkt. Wir könnten uns vorstellen, dass die Ölpreise, insbesondere der Preis für die amerikanische Sorte WTI, darunter leiden könnten, so dass der mittelfristig zu erwartende Ölpreisanstieg verlangsamt ablaufen dürfte. So setzen die meisten Anleger auf steigende Preise am Ölmarkt und sind entsprechend long positioniert. Wenn nun die Anzahl der Kontrakte reduziert werden muss, trifft dies überproportional die Long-Positionierungen, was für niedrigere Ölpreise spricht.

Allerdings gibt es auch Stimmen, die aufgrund der Positionsbeschränkungen und damit einhergehender geringerer Liquidität von steigenden Ölpreisen ausgehen. Als kritisch anzusehen sind u.E. die weiteren Folgen der angedachten Handelslimits. Diese würden nur für die US-Handelsplätze gelten, so dass Anleger sich beispielsweise stärker an der Intercontinental Exchange (ICE) in London engagieren könnten, um auf diese Weise die Positionsobergrenzen zu umgehen. Denn derzeit machen die Europäer noch keine Anstalten, ebenfalls den Einfluss von Finanzinvestoren einschränken zu wollen. Dies würde dazu führen, dass WTI mit einem deutlichen Abschlag zum Nordseeöl Brent notieren würde. Darüber hinaus könnte eine stärkere Regulierung Anleger veranlassen, nicht mehr am Handel der Börsen teilzunehmen, sondern vermehrt Over-the-Counter-Geschäfte zu tätigen.

Bleibt die OPEC in Wartestellung?

Allmählich rückt das OPEC-Treffen am 9. September in Wien näher. Damit stellt sich wieder einmal die Frage, ob die OPEC eine Änderung ihres Fördermengenziels beschließen könnte. Wir gehen davon aus, dass das Kartell ihre angestrebte Fördermenge unverändert bei 24,85 Mio. bpd belässt. Dafür sprechen die in der letzten Zeit gestiegenen Ölpreise; eine Entwicklung, mit der die OPEC recht zufrieden sein sollte. Zwar deuten die hohen Rohöllagerbestände darauf hin, dass auf dem Ölmarkt weiterhin ein hoher Angebotsüberschuss besteht, doch solange das Kartell die derzeitigen Preise realisieren kann, wird es wohl kaum seine Fördermenge zurückfahren.

Darüber hinaus hat die OPEC schon jetzt enorme Probleme, ihre bisherigen Produktionskürzungen in Höhe von 4,2 Mio. bpd vollständig umzusetzen. Denn mit den höheren Ölpreisen sinkt der Anreiz, die Förderung entsprechend zu reduzieren, so dass die Förderdisziplin der OPEC in den letzten Monaten abgenommen hat. Im April, als sich die Ölpreise noch um die 50 USD/Barrel bewegten, konnte die Organisation eine Umsetzung ihrer Fördermengenreduzierungen zu 76% ausweisen. Nachdem diese Quote im Juni schon auf 66% gefallen war, gelang es der OPEC im Juli wieder eine Disziplin von 69% zu erreichen.

Länder wie Angola oder der Iran setzen dabei ihre Produktionskürzungen momentan so gut wie gar nicht um - angesichts der gestiegenen Ölpreise versuchen sie auf diese Weise, ihren Haushalt zu finanzieren. Dagegen implementieren die Vereinigten Arabischen Emirate oder Kuwait die Kürzungen komplett. Da schon die Umsetzung der bisherigen Fördermengenkürzungen Schwierigkeiten bereitet, dürften weitere Reduzierungen - zumindest wenn der Ölpreis auf den aktuellen Niveaus verharrt - nicht auf der Tagesordnung stehen.

© Sintje Diek

Economics & Research

Quelle: HSH Nordbank AG

Die in dieser Analyse veröffentlichten Aussagen und Angaben basieren auf Informationen, die die HSH Nordbank AG aus allgemein zugänglichen, von uns nicht überprüfbaren Quellen, die wir für verlässlich erachten, bezogen hat. Die einzelnen Informationen aus diesen Quellen konnten nur auf Plausibilität überprüft werden, eine Kontrolle der sachlichen Richtigkeit fand nicht statt. Trotz sorgfältiger Bearbeitung übernehmen wir keine Gewähr für Vollständigkeit, Aktualität und Richtigkeit der bereitgestellten Informationen. Die Aussagen enthalten nicht alle für wirtschaftlich bedeutende Entscheidungen wesentlichen Angaben, sondern lediglich unverbindliche Auffassungen über Märkte und Produkte zum Zeitpunkt der Herausgabe. Sie stellen insbesondere kein Angebot zum Kauf oder Verkauf im rechtlichen Sinn dar. Ihre Lektüre kann daher eine individuelle Beratung nicht ersetzen. Dafür stehen Ihnen unsere Mitarbeiter gerne zur Verfügung. Die HSH Nordbank AG kann nicht für Verluste haftbar gemacht werden, die durch die Nutzung dieser Veröffentlichung oder deren Inhalte entstanden sind oder die in einer anderen Weise im Zusammenhang mit diesen Dokumenten stehen.

Die HSH Nordbank AG unterliegt der Aufsicht der Bundesanstalt für Finanzdienstleistungsaufsicht, BaFin, Lurgiallee 12, 60349 Frankfurt am Main.