Ölpreis nach der Korrektur mit Erholungspotenzial

16.07.2012 | Eugen Weinberg (Commerzbank)

Der Ölpreis hat in der jüngsten Korrektur stärker verloren als andere Rohstoffe. Im Juni erreichte Brentöl mit weniger als 90 USD je Barrel ein 18-Monatstief. Grund dafür ist das beträchtliche Überangebot. Die OPEC dürfte das Überangebot in den kommenden Monaten reduzieren, um den Ölpreis zu unterstützen. Zudem dürften mit dem Inkrafttreten der Sanktionen gegen den Iran die Angebotsrisiken wieder stärker in den Fokus geraten. Unterstützt durch eine saisonal höhere Nachfrage rechnen wir mit einem Preisanstieg auf 110 USD je Barrel bis zum Ende des Jahres.

Standen in den ersten vier Monaten des Jahres am Ölmarkt die Angebotsrisiken im Vordergrund, so richtet sich der Fokus seither verstärkt auf das reichliche Angebot. Auslöser war ein Stimmungswechsel an den Finanzmärkten. Anfang Mai kam es mit dem unklaren Ausgang der Parlamentswahlen in Griechenland sowie der Verschärfung der Bankenkrise in Spanien zu einer erneuten Zuspitzung der Schuldenkrise in der Eurozone. Der damit einhergehende Anstieg der Risikoaversion setzte auch die Rohstoffpreise unter Druck.

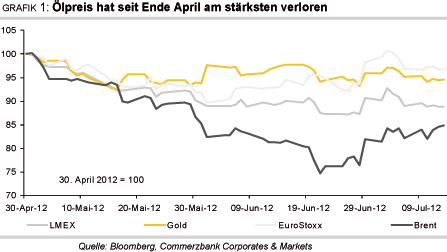

Besonders stark hiervon betroffen waren die Ölpreise. Diese verloren von Anfang Mai bis Mitte Juni mehr als 20%. Der Brentölpreis fiel im Zuge dessen auf ein 18-Monatstief von weniger als 90 USD je Barrel. Der WTI-Preis rutschte erstmals seit Oktober 2011 unter die Marke von 80 USD je Barrel. Trotz einer Erholung weisen die Rohölpreise in den letzten zwei Monaten noch immer die schwächste Entwicklung unter den Rohstoffpreisen auf, ebenso gegenüber Aktien (Grafik 1).

Die überdurchschnittlich starken Verluste bei den Ölpreisen sind auf auf das beträchtliche Überangebot auf dem Ölmarkt zurückzuführen. Bestand im vergangenen Jahr noch eine Angebotsknappheit, werden derzeit Schätzungen der drei führenden Ölagenturen zufolge ca. 1,5 Mio. Barrel pro Tag mehr Rohöl gefördert als benötigt. Dies macht sich in steigenden Lagerbeständen bemerkbar. Die OECD-Lagerbestände sind im April laut IEA deutlich stärker gestiegen als im langjährigen Durchschnitt.

Die Lagerbestände in den USA erreichten das höchste Niveau seit fast 22 Jahren. Solange der Fokus auf den Angebotsrisiken lag und die allgemeine Marktstimmung positiv war, stellte dies für die Ölpreise kein Problem dar. Durch das Auspreisen der Risikoprämie und der Stimmungseintrübung an den Finanzmärkten fehlen dem Ölpreis aber zwei wichtige Unterstützungsfaktoren, so dass das Überangebot stärker wahrgenommen wird. Durch den Preisrückgang unter die Marke von 100 USD je Barrel wächst der Druck auf die OPEC, das Überangebot zurückzuführen.

Embargo zwingt Iran neue Absatzwege zu suchen:

Die Wirtschaftssanktionen gegen die iranische Öl- und Gasindustrie haben bereits Spuren bei der Entwicklung der Ölförderung hinterlassen. Zahlreiche internationale Konzerne haben sich aus dem Geschäft mit dem Iran zurückgezogen. Der im Zuge dessen bereits seit April 2010 zu beobachtende Trend einer fallenden Produktion hat sich aber seit Jahresbeginn deutlich verschärft. Im Juni produzierte der Iran, der mit den Einnahmen aus dem Ölexportgeschäft rund die Hälfte seiner Staatsausgaben bestreitet, laut Bloomberg-Schätzungen 750 Tsd. Barrel pro Tag weniger als im Frühjahr 2010. Mit 3,16 Mio. Barrel pro Tag ist die iranische Ölproduktion auf ein 20-Jahrestief gesunken (Grafik 2).

Im letzten Jahr exportierte das Land im Durchschnitt noch rund 2,2 Mio. Barrel Rohöl pro Tag. Mit dem EU-Embargo, das am 1. Juli in Kraft trat, muss das Land nun für rund ein Fünftel seiner Exporte neue Absatzmärkte finden. Hinzu kommen die signifikanten Importkürzungen Japans und Südkoreas, welche vor den Sanktionen zusammen mehr als 10% der iranischen Öllieferungen abnahmen. Aus Industriekreisen war zu hören, dass Irans Exporte im Juli nur noch bei maximal 1,1 Mio. Barrel pro Tag liegen werden. Trotz der deutlich gesunkenen Ölproduktion fördert das Land derzeit mehr Öl als es Abnehmer dafür findet.

Laut IEA lagerten Ende Mai bereits 42 Mio. Barrel der iranischen Ölproduktion in Tankern auf See, was der Produktion von zwei Wochen entspricht. Laut einem Artikel in der "New York Times" werden Tanker sogar "versteckt", damit das Ausmaß der Überschüsse nicht erkannt wird. Zudem fahren iranische Tanker unter anderem Namen und fremder Flagge, um das Embargo zu umgehen. Außerdem gibt es Berichte, dass sich der Iran seine Öllieferungen zum Teil in Gold bezahlen lässt. Dass es für den Iran schwierig ist, neue Absatzmärkte aufzutun, zeigt das Beispiel Kenia: Das afrikanische Land zog sein Angebot, 80 Tsd. Barrel pro Tag abzunehmen, auf Druck von Washington und Brüssel zurück.

Ein "Ausweg" für den Iran könnte es daher sein, den Schiffsverkehr durch die Straße von Hormus zu blockieren. Täglich werden durch diese Meerenge 17 Mio. Barrel Rohöl verschifft, was 35% des seewärtigen bzw. 20% des globalen Ölhandels entspricht. Mit den jüngsten Militärübungen hat der Iran seine Fähigkeit dazu unterstrichen. Dennoch: eine längerfristige Blockade ist angesichts der militärischen Übermacht des Westens wenig wahrscheinlich.

Ohne eine deutliche Kürzung der Ölproduktion in Saudi-Arabien dürfte das Überangebot weiter zunehmen. Als Vorbeugung vor möglichen Angebotsausfällen im Zuge der Iran-Krise hatte der größte OPEC-Produzent seine Ölproduktion im Frühjahr auf 10 Mio. Barrel pro Tag gesteigert und dieses Produktionsniveau bis zuletzt beibehalten (Grafik 3). Zusätzliches Angebot kommt auch aus Libyen und dem Irak. Libyen will die Ölproduktion bis Ende des Jahres um 500 Tsd. auf 2 Mio. Barrel pro Tag steigern, der Irak um 400 Tsd. auf 3,4 Mio. Barrel pro Tag. Das wäre jeweils deutlich mehr als vor dem Sturz der ehemaligen Machthaber Gaddafi und Hussein.

Die OPEC hat sich auf ihrer Sitzung im Juni darauf verständigt, das im Dezember letzten Jahres vereinbarte Produktionsziel von 30 Mio. Barrel pro Tag beizubehalten und ab Juli wieder stärker einzuhalten. Das käme einer Produktionskürzung gleich, da die OPEC derzeit 31,5-31,8 Mio. Barrel pro Tag produziert. Allerdings hat Saudi-Arabien bereits deutlich gemacht, dem Markt auch weiterhin ausreichend Öl zur Verfügung stellen zu wollen, was als Fortsetzung der bisherigen Förderpolitik zu verstehen ist.

Bei einem Unterschreiten der Marke von 90 USD je Barrel dürfte die Bereitschaft zur Kürzung zunehmen, weil Saudi-Arabien ein derartiges Preisniveau benötigt, um seine Leistungsbilanz ausgeglichen zu halten. Da der Ölpreis über mehrere Monate deutlich über diesem Niveau notierte und das Produktionsniveau deutlich ausgeweitet wurde, könnte Saudi-Arabien für eine gewisse Zeit aber auch mit einem etwas niedrigeren Ölpreis leben.

Was spricht neben der zu erwartenden Produktionskürzung der OPEC für eine Preiserholung? In erster Linie sind die weiterhin bestehenden Angebotsrisiken zu nennen. Der vollständige Abbau der Risikoprämie war unseres Erachtens voreilig und nicht gerechtfertigt. Am 1. Juli ist das Ölembargo der EU gegen den Iran in Kraft getreten. Dieses unterbindet nicht nur die Öleinfuhr in die EU, welche bislang mit täglichen Importen von 600 Tsd. Barrel der zweitgrößte Abnehmer des Iran gewesen ist. Mindestens genauso bedeutsam ist das Verbot für in der EU beheimatete Versicherungsgesellschaften, Öllieferungen aus dem Iran gegen Verluste abzusichern.

Da die europäischen Versicherer den Großteil des globalen Schiffsverkehrs absichern, hat das Embargo auch Auswirkungen auf die Abnehmer außerhalb der Europäischen Union. Südkorea hat deshalb bereits die Öleinfuhren aus dem Iran gestoppt. Auch Japan wird zunächst kein Rohöl aus dem Iran importieren. Auch anderswo kann es zu Angebotsausfällen kommen, wie der Streik in der norwegischen Ölindustrie verdeutlichte. Ein weiteres Risiko sind sturmbedingte Produktionsausfälle im Golf von Mexiko.

Neben diesen Angebotsrisiken sind auch die deutlich gesunkenen freien Förderkapazitäten zu nennen (Grafik 4). Das sind Produktionskapazitäten, welche von den OPEC-Ländern innerhalb von 30 Tagen aktiviert und für mindestens 90 Tage beibehalten werden können. Diese sind seit Jahresbeginn als Folge der Ausweitung der OPEC-Ölproduktion und der Iran-Sanktionen deutlich gesunken. Die US-Energiebehörde EIA hat die freien Förderkapazitäten unlängst auf 2,4 Mio. Barrel pro Tag beziffert, was weniger als 3% der globalen Ölnachfrage entsprechen würde.

Im historischen Vergleich sind die freien Förderkapazitäten somit sehr niedrig und der Puffer im Falle von unvorhergesehenen Angebotsausfällen entsprechend gering. Sollte Saudi-Arabien seine Ölproduktion zurückführen, würden damit aber auch die freien Kapazitäten wieder steigen. Die niedrigen freien Förderkapazitäten stellen somit in Abwesenheit weiterer unvorhergesehener Angebotsausfälle eher ein Argument gegen fallende Preise dar.

Auch seitens der Nachfrage dürfte im zweiten Halbjahr preisunterstützende Wirkung für die Preise ausgehen. Der Ölverbrauch ist aus saisonalen Gründen im dritten und vierten Quartal für gewöhnlich höher als im ersten Halbjahr. Laut IEA steigt deshalb der Bedarf an OPEC-Öl im zweiten Halbjahr auf 31 Mio. Barrel pro Tag, verglichen mit 29,9 Mio. Barrel pro Tag zwischen Januar und Juni. Entsprechend reduziert sich selbst bei einer konstanten Ölproduktion der OPEC das Überangebot auf dem Ölmarkt auf weniger als 1 Mio. Barrel pro Tag. Bei einer Annäherung an das OPEC-Produktionsziel würde sich der Ölmarkt sogar einengen (Grafik 5).

Zudem gehen wir von einer Stabilisierung der Konjunktur in der zweiten Jahreshälfte aus, was sich ebenfalls positiv auf die Nachfrage auswirken dürfte.

Die zu erwartende Produktionskürzung der OPEC, die wieder stärker in den Fokus rückenden Angebotsrisiken und die steigende Nachfrage sprechen für eine Erholung der Ölpreise im zweiten Halbjahr. Zudem sind die freien Produktionskapazitäten historisch niedrig, was die Preise zusätzlich unterstützt. Wir rechnen daher in den Sommermonaten zunächst mit einer Stabilisierung des Brentpreises bei 100 USD je Barrel.

Sobald klar wird, dass sich das Überangebot sukzessive verringert, dürfte der Preis seine Ende Juni begonnene Erholung fortsetzen. Im Dezember dürfte Brentöl wieder 110 USD je Barrel kosten. Sollte die OPEC die Produktion nicht wie angekündigt zurückführen, dürfte die Preiserholung weitgehend ausbleiben. Bei einer Verschärfung der Iran-Krise oder einer Aufhellung der allgemeinen Marktstimmung könnte der Ölpreis auch stärker steigen als von uns erwartet.

Auf einen Blick

© Eugen Weinberg

Senior Commodity Analyst

Quelle: "Rohstoffe kompakt", Commerzbank AG

Diese Ausarbeitung dient ausschließlich Informationszwecken und stellt weder eine individuelle Anlageempfehlung noch ein Angebot zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten dar. Sie soll lediglich eine selbständige Anlageentscheidung des Kunden erleichtern und ersetzt nicht eine anleger- und anlagegerechte Beratung. Die in der Ausarbeitung enthaltenen Informationen wurden sorgfältig zusammengestellt. Eine Gewähr für die Richtigkeit und Vollständigkeit kann jedoch nicht übernommen werden. Einschätzungen und Bewertungen reflektieren die Meinung des Verfassers im Zeitpunkt der Erstellung der Ausarbeitung und können sich ohne vorherige Ankündigung ändern.