Ist Gold noch ein sicherer Hafen?

28.10.2011 | Eugen Weinberg (Commerzbank)

Gold konnte von der Verschärfung der Staatsschuldenkrise in der Eurozone in den vergangenen Wochen nicht profitieren. Stattdessen bewegt sich der Goldpreis seit Anfang Oktober eher im Einklang mit den Aktienmärkten und Rohstoffpreisen. Wir untersuchen die Gründe hierfür und gehen davon aus, dass Gold schon bald wieder seiner Rolle als sicherer Hafen in Krisenzeiten gerecht werden dürfte.

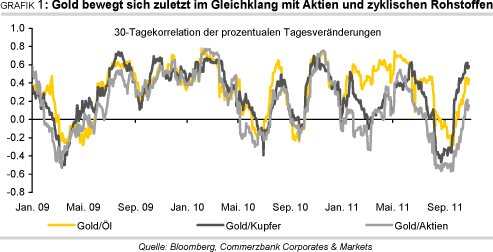

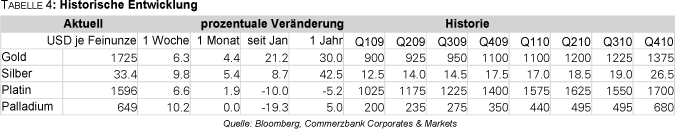

Gold bewegt sich seit einigen Wochen weitgehend im Einklang mit den Aktienmärkten und anderen riskanten Anlagen wie Rohöl und Kupfer. Wie Grafik 1 zeigt, gab es schon in der Vergangenheit Phasen, wo ein derartiger Gleichlauf zwischen der Preisentwicklung von Gold und denen riskanter Anlagen bestand. In der Regel war dies aber in konjunkturell guten Zeiten der Fall, wie bspw. von Mitte 2009 bis Anfang 2010.

In Zeiten zunehmender Unsicherheit hingegen bildete sich dagegen häufig ein inverser Zusammenhang. Besonders deutlich wurde dies beim erstmaligen Ausbruch der Griechenland-Krise im April/Mai 2010 und zuletzt auch im Sommer 2011, als sich die Schuldenkrise in der Eurozone verschärfte und der Schuldenstreit in den USA zum Verlust des AAA-Ratings führte. Der zuletzt wieder gestiegene Gleichlauf zwischen Gold und riskanten Anlagen ist deswegen ungewöhnlich, weil er weder auf eine Aufhellung der Marktstimmung noch auf eine Verbesserung der Konjunkturaussichten zurückzuführen ist, sondern in Krisenzeiten auftritt.

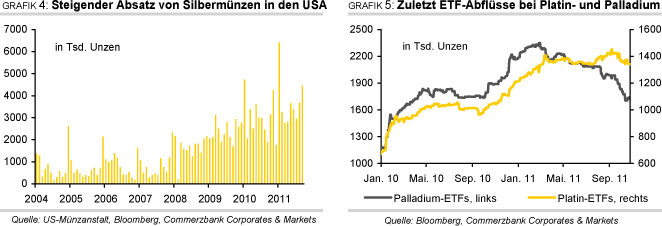

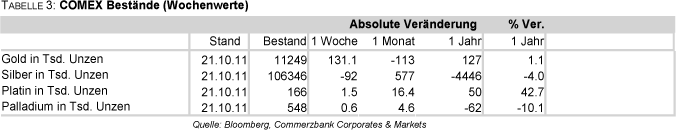

Um dieses ungewöhnliche Verhalten zu erklären, lohnt ein Blick zurück in das Krisenjahr 2008. Damals kam es im Oktober und November zu einem ähnlichen Verhaltensmuster, als der Goldpreis an vier aufeinanderfolgenden Wochen um durchschnittlich 15% fiel, während der US-Aktienmarkt im selben Zeitraum wochendurchschnittlich um 17% nachgab. Damals wie heute dürften Zwangsliquidationen am Futuresmarkt für den Preisrückgang bei Gold verantwortlich gewesen sein. Investoren am Futuresmarkt sind allein an kurzfristigen Preisveränderungen interessiert.

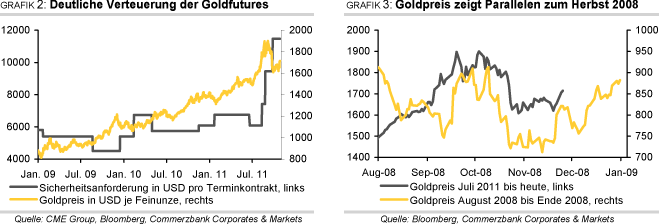

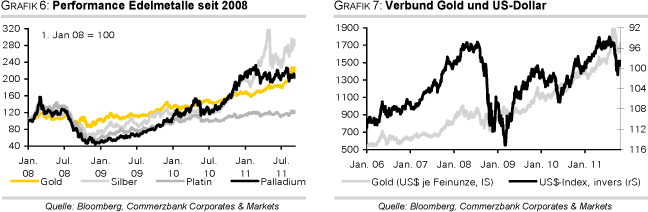

Diese zumeist institutionellen Anleger sind in der Regel auch in Aktien, Rohstoffen und anderen riskanten Anlageformen investiert. Um Verluste in diesen Anlageklassen auszugleichen, kann es in Krisenzeiten zu Zwangsverkäufen der Goldfutures kommen. Auch dürfte eine Rolle gespielt haben, dass die Hinterlegungspflichten für Goldfutures an der COMEX durch den Börsenbetreiber CME in diesem Sommer drastisch erhöht wurden. Mussten Anfang August noch 6.075 USD je Terminkontrakt als Sicherheit hinterlegt werden, so stieg dieser Betrag bis Ende September in drei Schritten auf 11.475 USD (Grafik 2). Die Kosten für den Erwerb und das Halten eines Goldfutures haben sich innerhalb weniger Wochen nahezu verdoppelt und dürfte zu Zwangsverkäufen geführt haben.

Die daraufhin einsetzende Verkaufswelle hat wesentlich zum Preissturz bei Gold beigetragen. Dafür spricht auch, dass der kräftige Preisrückgang Ende September mit einem deutlich erhöhten Handelsvolumen einherging. Dieses erreichte am 26. September gut 400 Tsd. Kontrakte und lag damit doppelt so hoch wie im Durchschnitt seit Anfang 2010. Das Verhalten der spekulativen Finanzanleger und deren Einfluss auf die Preisentwicklung lässt sich sehr gut an den Daten zur Marktpositionierung erkennen, welche wöchentlich von der US-Börsenaufsichtsbehörde CFTC veröffentlicht werden. Die spekulativen Netto-Long-Positionen stiegen Ende Juli mit 229 Tsd. Kontrakten auf ein Rekordniveau. Seither haben sich die Netto-Long-Positionen einhergehend mit dem Preisrückgang nahezu halbiert. Mit 118 Tsd. Kontrakten wurde Mitte Oktober der niedrigste Stand seit Mai 2009 erreicht (Grafik 8).

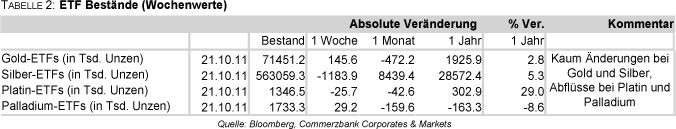

Die langfristig orientierten ETF-Anleger haben den Preisrückgang dagegen weder ausgelöst noch verstärkt. In der zweiten Septemberhälfte gab es zwar Abflüsse von 25 Tonnen. Letzteres entspricht aber lediglich etwas mehr als einem Prozent der gesamten ETF-Bestände. Im Oktober 2008, als der Goldpreis ebenfalls stark gefallen war, gab es im Monatsverlauf sogar Zuflüsse von 79 Tonnen. Die ETF-Anleger haben das niedrigere Preisniveau als Kaufgelegenheit erachtet. Das Verhalten der ETF-Anleger erklärt sich mit ihrem längerfristigen Anlagehorizont und ihrem Anlagemotiv. Dieses zielt darauf ab, Gold als langfristige Absicherung gegen Kaufkraftverlust durch Inflation oder Währungsabwertung zu sehen. Kurzfristige Preisbewegungen sind daher unerheblich, solange sich das große Bild nicht verändert hat.

Wie lange wird das ungewöhnliche Preisverhalten bei Gold noch anhalten? Vor drei Jahren dauerte es ungefähr einen Monat, bis der Goldpreis nach dem Einbruch im Oktober einen Boden ausgebildet hatte und Mitte November wieder zu steigen begann. Zum Jahresende notierte der Goldpreis fast wieder auf dem Niveau von Anfang Oktober (Grafik 3). Zu Beginn des Jahres 2009 wurde Gold seiner Rolle als sicherer Hafen in Krisenzeiten dann voll gerecht, was sich in immensen Zuflüssen in die Gold-ETFs widerspiegelte. Allein im ersten Quartal 2009 flossen 424 Tonnen Gold in die von Bloomberg erfassten Gold-ETFs. Erste Indizien für eine anziehende ETF-Nachfrage sind auch jetzt zu erkennen. Der weltgrößte Gold-ETF, SPDR Gold Trust, verzeichnete nach Wochen der Stagnation an zwei Tagen Zuflüsse von insgesamt 16,5 Tonnen.

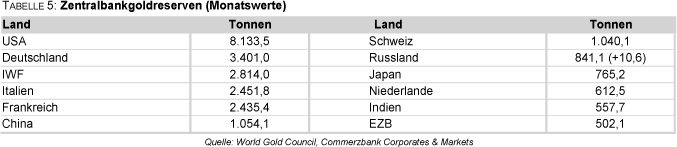

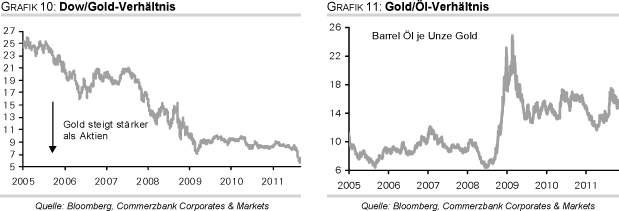

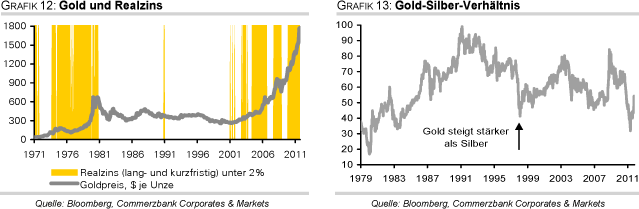

An den grundlegenden Einflussfaktoren für den Goldpreis hat sich in den vergangenen Wochen nichts geändert. Die Realzinsen sind niedrig bis negativ. Die Staatsschuldenkrise in der Eurozone ist nicht gelöst. Die Staatsverschuldung in den wichtigsten Industriestaaten ist zu hoch. Die Entscheidungsträger in der US-Notenbank denken immer stärker über eine weitere quantitative Lockerung der Geldpolitik nach, was das Vertrauen in die Hauptreservewährung US-Dollar weiter unterminieren und die Zentralbanken zur weiteren Diversifikation ihrer Währungsreserven veranlassen dürfte.

Die Zentralbanken sind bereits zum Netto-Käufer geworden. Indien und China sind aufgrund der steigenden Nachfrage der privaten Haushalte zudem zunehmend auf Goldimporte angewiesen. Wir sind daher weiterhin überzeugt, dass Gold Aufwärtspotenzial besitzt und halten an unserer Prognose fest, dass der Goldpreis zum Jahresende bei 1.800 USD je Feinunze stehen wird und nächstes Jahr bis auf 1.900 USD je Feinunze steigt.

Die anderen Edelmetalle

Silber:

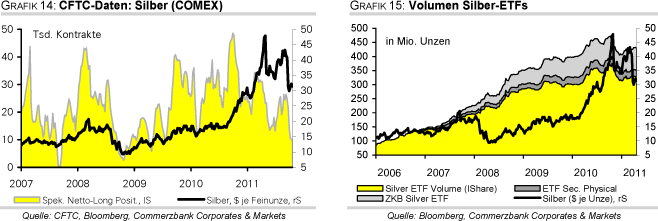

Die Eintrübung der globalen Konjunkturaussichten ist nicht spurlos am Silberpreis vorübergegangen. Denn gut die Hälfte der Silbernachfrage entfällt auf industrielle Anwendungen. Das zeigt sich auch an der nachlassenden Dynamik der chinesischen Silberimporte. Im September beliefen sich diese auf nur noch 265 Tonnen, was einem Rückgang um knapp 40% gegenüber dem Vorjahr bedeutet. In den ersten neun Monaten des laufenden Jahres zusammengenommen liegen die Importe knapp 30% unter dem Niveau der entsprechenden Vorjahresperiode. Der Silberpreis hat sich vom Einbruch Ende September denn auch kaum nennenswert erholen können und notiert weiterhin deutlich unter dem im Frühjahr bei knapp 50 USD je Feinunze verzeichneten 30-Jahreshoch. Das Gold-Silber-Verhältnis liegt seit Ende September kontinuierlich über der Marke von 50. Das ist ca. 10 Punkte höher als das Niveau, welches bis Mitte September Bestand hatte. Sollte sich die Krise verschärfen, sind auch deutlich höhere Niveaus denkbar.

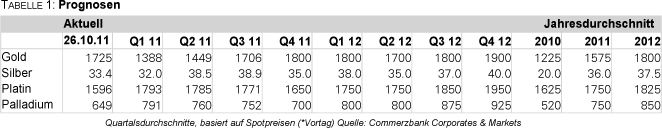

Im Herbst 2008 stieg das Gold-Silber-Verhältnis kurzzeitig bis auf 90. Die zuletzt enttäuschende Preisentwicklung von Silber zeigt sich auch im nachlassenden Optimismus der spekulativen Finanzanleger. Die spekulativen Netto-Long-Positionen haben sich seit Anfang September nahezu gedrittelt und erreichten Mitte Oktober mit weniger als 10 Tsd. Kontrakten den niedrigsten Stand seit Mai 2009 (Grafik 14, Seite 6). Die ETF-Anleger sind Silber dagegen weitgehend treu geblieben, ohne allerdings neue Investitionen zu tätigen. Die Bestände der von Bloomberg erfassten Silber-ETFS bewegen sich seit etwa drei Monaten nahezu konstant bei gut 17.000 Tonnen. Hier dürfte die monetäre Eigenschaft von Silber zum Tragen kommen. Diese zeigt sich auch am anhaltend hohen Interesse nach Silbermünzen (Grafik 4).

Aktuellen Daten der US-Münzanstalt zufolge beläuft sich der Absatz von Silbermünzen seit Jahresbeginn auf gut 36 Mio. Unzen. Das ist bereits mehr als im Gesamtjahr 2010, als bereits ein Rekordwert erzielt wurde. Der Silberpreis dürfte sich von seiner derzeitigen Schwäche erholen und im Jahr 2012 seinen Aufwärtstrend wieder aufnehmen. Wir rechnen mit einem durchschnittlichen Silberpreis von 35 USD je Feinunze im laufenden Quartal und einem Preisanstieg auf 40 USD je Feinunze bis Ende 2012.

Platin/Palladium:

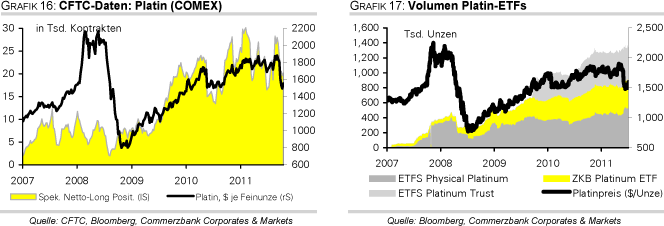

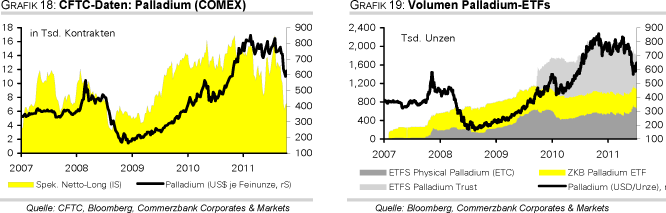

Aufgrund des hohen Anteils der Industrie an der Gesamtnachfrage leiden Platin und Palladium besonders an der Eintrübung der globalen Konjunkturaussichten. Bei beiden Edelmetallen gab es zuletzt nennenswerte ETF-Abflüsse (Grafik 5). Die Bestände der von Bloomberg erfassten Platin-ETFs verringerten sich seit Anfang September um knapp 8%, die von Palladium seit Ende August sogar um 14%. Auch die Netto-Long-Positionen der spekulativen Finanzanleger sind in den vergangenen Wochen deutlich zurückgegangen (Grafiken 16 und 18, Seite 6).

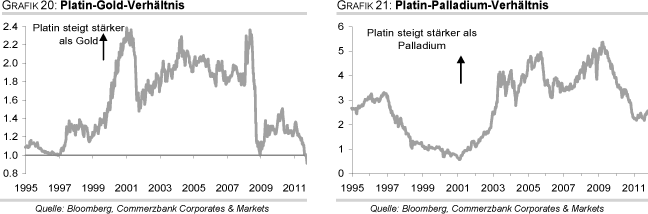

Wir haben daher die Preisprognosen für Platin und Palladium in diesem und im nächsten Quartal gesenkt. Platin dürfte im laufenden Quartal durchschnittlich 1.650 USD je Feinunze kosten und damit 150 USD weniger als Gold. Erst im ersten Halbjahr 2012 dürfte Platin die Lücke zu Gold wieder schließen. Palladium dürfte im vierten Quartal bei durchschnittlich 700 USD je Feinunze handeln. Eine ausführlichere Publikation zu Platin und Palladium werden wir nach dem Halbjahresbericht von Johnson Matthey veröffentlichen, welcher im November erscheint.

Auf einen Blick

© Eugen Weinberg

Senior Commodity Analyst

Quelle: Commerzbank, Corporates Markets

Diese Ausarbeitung dient ausschließlich Informationszwecken und stellt weder eine individuelle Anlageempfehlung noch ein Angebot zum Kauf oder Verkauf von Wertpapieren oder sonstigen Finanzinstrumenten dar. Sie soll lediglich eine selbständige Anlageentscheidung des Kunden erleichtern und ersetzt nicht eine anleger- und anlagegerechte Beratung. Die in der Ausarbeitung enthaltenen Informationen wurden sorgfältig zusammengestellt. Eine Gewähr für die Richtigkeit und Vollständigkeit kann jedoch nicht übernommen werden. Einschätzungen und Bewertungen reflektieren die Meinung des Verfassers im Zeitpunkt der Erstellung der Ausarbeitung und können sich ohne vorherige Ankündigung ändern.