Analyse der langfristigen CoT-Daten für Gold

15.05.2012 | 7:05 Uhr | Dr. Jürgen Müller, EG für Gold und Silber

Am 17.4.2012 veröffentlichte ich an dieser Stelle einen Artikel über meine persönliche Markteinschätzung zu den Edelmetallen. Eine Analyse der langfristigen Entwicklung der CoT-Daten für Gold bestärkt mich in der Meinung, dass die Edelmetalle nach der aktuell noch laufenden Konsolidierungsphase wieder zu einer neuen Stufe nach oben aufbrechen sollten.

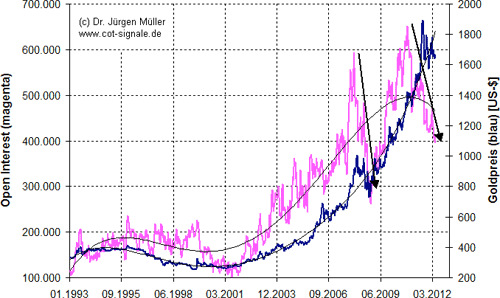

In Abbildung 1 ist die Entwicklung des Goldpreises in US$ (blaue Kurve, rechte Skala), sowie die Entwicklung des Open Interest an der COMEX in New York für den Zeitraum seit 1993 dargestellt. Das Open Interest ist die Zahl der Kontrakte (genauer gesagt eines Kauf- und Verkaufkontraktpaares), welche zum jeweiligen Zeitpunkt offen sind.

Abbildung 1: Goldpreis in US$ und Open Interest der Goldkontrakte an der

Comex von 1993 - heute. Approximierung beider Kurven mit polynomischen Gleichungen.

Comex von 1993 - heute. Approximierung beider Kurven mit polynomischen Gleichungen.

Die positive Korrelation beider Kurven ist augenscheinlich, d.h. mit steigenden Goldnotierungen stieg auch das Volumen an der Börse (Zahl der Kontraktpaare) bzw. allgemein gesprochen das Interesse am Goldmarkt. In den Konsolidierungsphasen in 2008 und der aktuellen Konsolidierung seit Sommer 2011 kündigten jeweils stark sinkende Open Interests als vorlaufender Indikator die Kurskorrekturen bereits im Vorfeld an (schwarze Pfeile in Abb. 1).

Aktuell befindet sich das Open Interest mit ca. 412.000 Kontrakten auf dem gleichen Niveau wie zuletzt im September 2009, als der Goldpreis noch unter 1000 US$ notierte. Auch im Dezember 2008 fiel das Open Interest am Ende der Konsolidierung auf einen Wert, der zuletzt im Juli 2006 erreicht worden war. Der Goldmarkt an der Comex ist also rein vom Volumen her ein völlig prozyklischer Markt, was jedoch auch daran liegt, dass die Futuremärkte "Nullsummen-Märkte" sind, d.h. für jeden Kontrakt-Kauf (Long) muss man einen Verkäufer (Short) finden und vice versa. Anmerkung: Beim Preistief in 2001 lag das Open Interest mit ca. 110.000 Kontrakten so tief wie zuletzt Anfang 1993 und bestätigte damit das Dollar-Tief aus 1999 und kündigte die kommende Trendwende an. Aus gezeigten Gründen ist es daher sehr sinnvoll, das Open Interest bei Gold zu verfolgen.

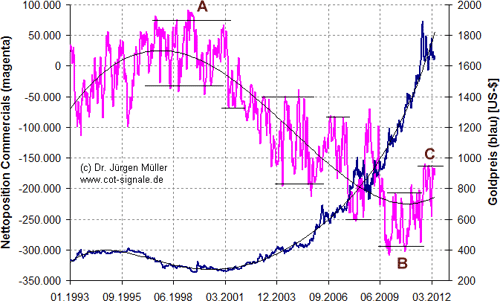

Die folgende Abbildung 2 illustriert die Nettopositionierung der kommerziellen Händlergruppe (engl. "Commercials") an der Comex von 1993 bis heute.

Abbildung 2: Goldpreis in US$ und Nettopositionierung der Commercials an der

Comex von 1993 - heute. Approximierung beider Kurven mit polynomischen Gleichungen.

Comex von 1993 - heute. Approximierung beider Kurven mit polynomischen Gleichungen.

Im Gegensatz zum Open Interest ist eine negative Korrelation zu erkennen, d.h. je weiter die Goldpreise stiegen, desto mehr Shortkontrakte hielten die Commercials per Saldo. Beim Dollartief in 1999 lag die Nettoposition der Commercials bei 82.000 Longkontrakten auf einem historischen Höchstwert (siehe "A" in Abb. 2).

In Abbildung 2 ist zudem zu erkennen, dass die Anzahl der Shortkontrakte der Commercials nicht stetig, sondern in einer Art "Treppenfunktion" anstieg, d.h. über eine gewisse Zeit war immer ein bestimmtes Niveau von Kontrakten maßgebend. Ich habe einige dieser Niveaus durch waagerechte Striche visualisiert. So lag z.B. das Niveau der Commercials im Zeitraum von Herbst 2010 bis Sommer 2011 netto zwischen ca. 210.000 und ca. 300.000 Shortkontrakten (siehe Zeitraum "B" in Abb. 2).

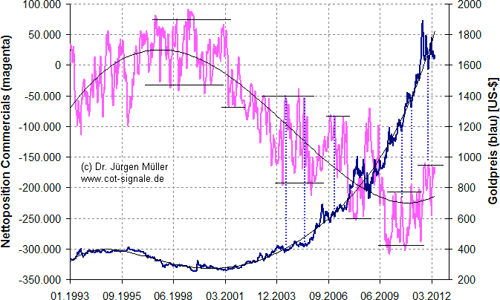

[pagebreak]In den bereits erwähnten Konsolidierungsphasen 2008 und 2011/2012 ist zu erkennen, dass die Commercials ihre Shortkontrakte massiv durch Käufe von der Non-Commercial Händlergruppe abbauten und somit die Kurse stützten. Dadurch entwickelten sich neue Niveaus, die über den jeweils zuvor gültigen Niveaus lagen, wobei das aktuelle Niveau der Commercials bei ca. 165.000 Shortkontrakten liegt (siehe "C" in Abb. 2). Bei dieser Erkenntnis ist wichtig zu beachten, dass in der Vergangenheit das Erreichen dieser Untergrenzen (d.h. im negativen Bereich die jeweils oberen Striche) immer eine gute Kaufgelegenheit bot. Einige dieser Kaufgelegenheiten habe ich in Abbildung 3 nochmals durch blaue gestrichelte Linien besser visualisiert.

Abbildung 3: Kaufgelegenheiten bei Erreichen der oberen Commercial-Niveaus

Aus dieser geschichtlichen Erkenntnis einerseits, und der aktuellen Positionierung der Commercials andererseits, ist zu schliessen, dass zumindest kurzfristig der Goldpreis wieder steigen sollte. Ob diese Preisbewegung allerdings das Ende der aktuellen Konsolidierung darstellen wird, ist heute noch nicht zu sagen. Dies ist erst dann der Fall, wenn die obere Widerstandslinie des aktuellen Dreiecks, welche ich im Artikel zuvor beschrieben habe, nachhaltig durchbrochen werden sollte. Defensive Investoren sollten hierauf warten.

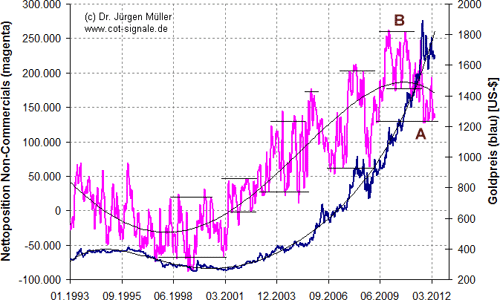

Die folgende Abbildung 4 veranschaulicht die Positionierung der Non-Commercial Händlergruppe an der Comex, die auch als große Spekulaten bezeichnet werden (engl. "Large specs"). Diese Händlergruppe ist zumeist trendfolgend im Markt. Hieraus resultiert die grundsätzliche Erkenntnis, dass die Commercials Trends ändern bzw. starten, die Spekulanten diesen dann jedoch füttern. Die herrschenden Kontraktniveaus dieser Händlergruppe lassen hierdurch erkennen, bis wohin ein Trend laufen kann. Sind die Kaufniveaus der Spekulanten in einem steigenden Markt erreicht bzw. voll ausgereizt, kann mit einem Markthoch bzw. einem Trendwechsel gerechnet werden.

Abbildung 4: Goldpreis in US$ und Nettopositionierung der Non-Commercials (großen Spekulaten)

an der Comex von 1993 - heute. Approximierung beider Kurven mit polynomischen Gleichungen.

an der Comex von 1993 - heute. Approximierung beider Kurven mit polynomischen Gleichungen.

Wie in 2008 und konträr zu den kommerziellen Teilnehmern des Marktes, haben die großen Spekulanten ihre Kontrakte seit Sommer 2011 per Saldo auf ca. 135.000 Longkontrakte reduziert. Dieses Niveau wurde letztmalig im Mai 2009 gesehen (siehe "A" in Abb. 4). Da das aktuelle Kaufniveau jedoch bei ca. 260.000 Longkontrakten liegt (siehe oberes Niveau 2009/2010 in Abb. 4 bei "B"), steht derzeit bei dieser Händlergruppe hinreichend Geld bereit, um den neuen Anlauf auf die obere Widerstandslinie zu füttern. In Analogie, jedoch im Gegensatz zur kommerziellen Händlergruppe, waren in der Vergangenheit immer die Zeitpunkte gute Kaufgelegenheiten, bei denen die Nettopositionierung der grossen Spekulaten auf ein unteres Niveau zurückgefallen war. Wie in Abbildung 4 zu ersehen, ist dies im Augenblick der Fall.

Letztlich gilt jedoch für jede Analyse, dass immer der Markt Recht hat, nicht die Analyse. Im Grunde kann man es aktuell auch wesentlich einfacher machen, indem man schlicht wartet, wie sich das derzeitige charttechnische Dreieck auflösen wird. Sollten sich die Erfahrungen des bisherigen Bullenmarktes und die korrespondierenden CoT-Signale jedoch weiterhin durchsetzen, ist mit einer Auflösung nach oben zu rechnen, zumal sich die fundamentale Sicht der Dinge mitnichten geändert hat. So berichtet der VDMA (Maschinen- und Anlagenbau), dass der Auftragseingang im März um real 4% unter dem Vorjahr lag, wobei das Inlandsgeschäft um 9% sank. Aus Euro-Ländern kamen 17% weniger Aufträge.

Auch die Exporte deutscher Autobauer sinken und die Lufthansa vermeldete einen Gewinneinbruch. Der Baltic Dry Index liegt mit aktuell 1155 Punkten ca. 14,3% unter dem Vorjahresstand (Quelle: Bloomberg). Trotz dieser Frühindikatoren vermeldet der deutsche Blätterwald fast ausschliesslich "100%-Chancen" (Fokus Money) oder "wichtigste Internetaktien" (Börse Online). Wie immer müssen die Aktien erst in den Händen der Kleinanleger sein, bevor die Märkte richtig fallen dürfen.

Ist dies schlussendlich der Fall, sollten die Edelmetalle wieder höhere Aufmerksamkeit erfahren, was sich wiederum durch ein steigendes Open Interest an der Comex manifestieren sollte.

© Dr. Jürgen Müller

www.goldsilber.org, www.technologiemetalle.org, www.werteinlagerung.de, www.cot-signale.de

Dieser Artikel stellt keine Handlungsempfehlung dar. Er beinhaltet lediglich die private Meinung des Autors.

Dieser Artikel stammt von Rohstoff-Welt.de

Die URL für diesen Artikel ist: http://www.rohstoff-welt.de/news/artikel.php?sid=36849

Die URL für diesen Artikel ist: http://www.rohstoff-welt.de/news/artikel.php?sid=36849

© 2007 - 2024 Rohstoff-Welt.de ist ein Mitglied der GoldSeiten Mediengruppe

Es wird keinerlei Haftung für die Richtigkeit der Angaben übernommen! Alle Angaben ohne Gewähr!

Kursdaten: Data Supplied by BSB-Software.de (mind. 15 min zeitverzögert)

Werbung | Mediadaten | Kontakt | AGB | Impressum | Datenschutz

Es wird keinerlei Haftung für die Richtigkeit der Angaben übernommen! Alle Angaben ohne Gewähr!

Kursdaten: Data Supplied by BSB-Software.de (mind. 15 min zeitverzögert)

Werbung | Mediadaten | Kontakt | AGB | Impressum | Datenschutz