"Remember Come Back In September" - Saisonalität spricht für Gold

17.09.2009 | 11:03 Uhr | Gabor Vogel, DZ Bank

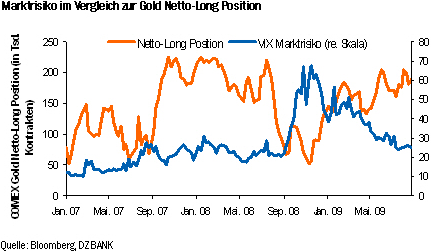

Trotz der im Zuge des aufflammenden Konjunkturoptimismus erhöhten Risikoneigung der Anleger und der anziehenden Aktienmärkte hat Gold die "1.000 USD/Unze-Marke" bereits erklommen. Sowohl die Futures- als auch die ETF-Investoren haben ihre Positionen zuletzt sogar wieder ausgebaut. Die Anleger bleiben also weiterhin am "Goldball". Neben der USD-Schwäche sehen wir den steigenden Goldpreis vor allem durch die anziehende Inflationserwartung des Marktes unterstützt. Wir rechnen damit, dass sich der Goldpreis in den nächsten Wochen - auch technisch getrieben - dynamisch nach oben entwickeln wird, und durchaus die Möglichkeit eines positiven Überschiessens in Richtung 1.200 USD/Unze existiert.

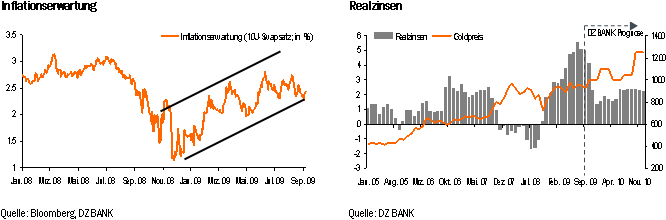

Einerseits scheint das Schlimmste der Finanz- und Wirtschaftskrise vorbei zu sein, was einige Konjunktur- und Stimmungsindikatoren anzeigen. Andererseits bewerten einige Marktteilnehmer die eingeschlagenen monetären als auch fiskalischen Maßnahmen zur Krisenbewältigung durchaus kritisch. Wegen der hohen, von den Zentralbanken bereitgestellten Liquidität und der kletternden Rohöl- und Industriemetallpreise befürchten Investoren bereits anziehende Preisniveaus. Wir rechnen damit, dass die Inflationsdiskussion noch an Heftigkeit zunehmen wird, da wir frühestens Ende 2010 davon ausgehen, dass die amerikanische Zentralbank beginnt eine Zinswende einzuleiten.

[pagebreak]Da Gold als langfristiger Inflationshedge dient, erhöhen Investoren zunehmend ihren Goldanteil, um sich gegen potenzielle Inflationsrisiken abzusichern. Dies spricht unseres Erachtens für eine nachhaltig anziehende Investorennachfrage. Es ist darüber hinaus zu befürchten, dass die zum Teil durch Schulden finanzierten fiskalischen Rettungspakete wieder einen Kapitalmarktdiskurs über die langfristige Zahlungsfähigkeit von Staaten auslösen könnten, was wiederum Gold als "Krisenhedge" in den Mittelpunkt rücken dürfte. Ebenfalls positiv auf die Investorennachfrage dürfte der fallende Realzins wirken. Goldinvestoren bekommen weder eine Dividende noch einen Kupon, sodass sie zur Bestimmung der Opportunitätskosten die realen 10-jährigen US-Staatsanleihen im Blick haben. Wir rechnen damit, dass sich die Realzinsen im nächsten Jahr unter 2,5% bleiben, was historisch für eine weiter steigende Investorennachfrage spricht.

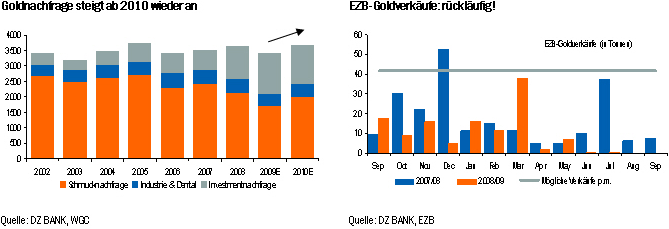

Neben der wachsenden Investorennachfrage sehen wir auch bei der Schmucknachfrage erste Stabilisierungstendenzen. In der Türkei, dem drittgrößten Goldnachfrager, sind die Importe sogar wieder angestiegen. Auch aus saisonalen Gründen steht der Schmucknachfrage-Wendepunkt unmittelbar bevor. Die indischen Juweliere müssen sich aufgrund der geringen Lagerbestände wieder mit Gold eindecken, da die Hochzeitssaison unmittelbar (im vierten Quartal) bevorsteht. In den westlichen Ländern bereiten sich die Juweliere bereits auf das Weihnachtsgeschäft vor und müssen ihre Bestände ebenfalls wieder auffüllen. Wir gehen in unserem Angebots-Nachfragemodell davon aus, dass die Gesamt-Goldnachfrage in 2010 von knapp 3.400 Tonnen auf über 3.600 Tonnen steigen wird, sodass sich die fundamentale Goldausgangslage in 2010 nochmals verbessert.

Als ein mögliches Risiko für den Goldpreis wurde vom Markt über die Sommermonate hinweg sowohl über Zentralbankenverkäufe als auch Goldverkäufe seitens des IWFs diskutiert. Die Europäische Zentralbank und 18 weitere Zentralbanken haben das Goldverkaufsabkommen verlängert und das maximale Verkaufsvolumen von 500 auf 400 Tonnen gesenkt. Innerhalb der Laufzeit des dritten Goldverkaufsabkommens von 5 Jahren dürfen maximal 2000 Tonnen Gold verkauft werden. In den Jahren 2007, 2008 und 2009 wurden die bisherigen Verkaufsgrenzen nicht ausgeschöpft, sodass wir auch für das neue Goldabkommen keine volle Ausschöpfung erwarten. Der mögliche IWF-Goldverkauf in Höhe von 403 Tonnen ist ebenfalls mit einbezogen. Aus unserer Sicht ist das sehr positiv zu bewerten, da es für Transparenz sorgt und somit für den Goldinvestor das Risiko unkalkulierbarer Verkäufe des offiziellen Sektors stark reduziert. Insgesamt rechen wir sogar damit, dass die Goldkäufe der asiatischen und russischen Zentralbank die Verkäufe in Europa kompensieren.

Da wir erst Ende 2010 mit einer US-Zinswende rechnen, die Deflationsgefahren vom Markt zu den Akten gelegt worden sind und die Schmucknachfrage ab Oktober 2009 wieder steigen wird, halten wir an unserer positiven Goldpreisprognose fest. Wir gehen weiterhin davon aus, dass der Goldpreis per Ende 2010 bei 1.250 USD/Unze stehen wird.

© Gabor Vogel, MBA

Senior-Rohstoffanalyst, DZ BANK AG

Dieser Artikel stammt von Rohstoff-Welt.de

Die URL für diesen Artikel ist: http://www.rohstoff-welt.de/news/artikel.php?sid=15076

Die URL für diesen Artikel ist: http://www.rohstoff-welt.de/news/artikel.php?sid=15076

© 2007 - 2024 Rohstoff-Welt.de ist ein Mitglied der GoldSeiten Mediengruppe

Es wird keinerlei Haftung für die Richtigkeit der Angaben übernommen! Alle Angaben ohne Gewähr!

Kursdaten: Data Supplied by BSB-Software.de (mind. 15 min zeitverzögert)

Werbung | Mediadaten | Kontakt | AGB | Impressum | Datenschutz

Es wird keinerlei Haftung für die Richtigkeit der Angaben übernommen! Alle Angaben ohne Gewähr!

Kursdaten: Data Supplied by BSB-Software.de (mind. 15 min zeitverzögert)

Werbung | Mediadaten | Kontakt | AGB | Impressum | Datenschutz